Skal du lykkes med fondssparing må du velge riktig fond å spare i.

Det vil si et fond som gir deg god sjanse til å få avkastningen du trenger, samtidig som at svingningene ikke blir for store.

Gjør det, og du øker sjansen for å få resultatene du trenger betraktelig. Men med 1 000+ fond å velge i er det ikke lett. I tillegg kan risikoen og avkastningen variere, så det kan svi om du velger å spare i feil fond.

Jeg skal nå forklare hvordan du velger riktig fond til sparingen din.

Det handler om:

- Hva du ønsker å oppnå og når

- Hvilken risiko du er komfortabel med å ta

- Velge et bra fond å spare i som passer deg

>>Vil du lage en portefølje med flere fond?

Steg 1: Hva ønsker du å oppnå?

Start med å skrive ned hva du ønsker å oppnå med å spare i fond.

Kanskje vil du ha Fuck You Money, slik jeg gjorde i 2014? Eller kanskje ønsker du bare litt ekstra penger “i tilfelle”? Sikre en trygg tilværelse som pensjonist, et feriehus i sydlige strøk eller en hytte på fjellet til familien, står på listen til flere.

Uansett hva, så betyr det noe for hvilket fond du bør velge til sparingen din.

Tips: To ting du bør gjøre nå:

- Sparemål: Skriv ned et kronebeløp for målet ditt. Hvis du ønsker å kunne kjøpe et feriehus, må du finne ut hvor mye penger du trenger for å realisere det.

- Tidshorisont: Bestem når du skal ha nådd målet ditt.

Det er lurt om du skal kunne finne ut hvilken avkastning du trenger for å nå målet ditt.

Steg 2: Hvor høy risiko?

Tenk så på hvilken risiko du er komfortabel med å ta med pengene dine.

Hva er risiko når du sparer i fond?

Risiko handler vanligvis om svingninger når vi snakker om å spare i fond.

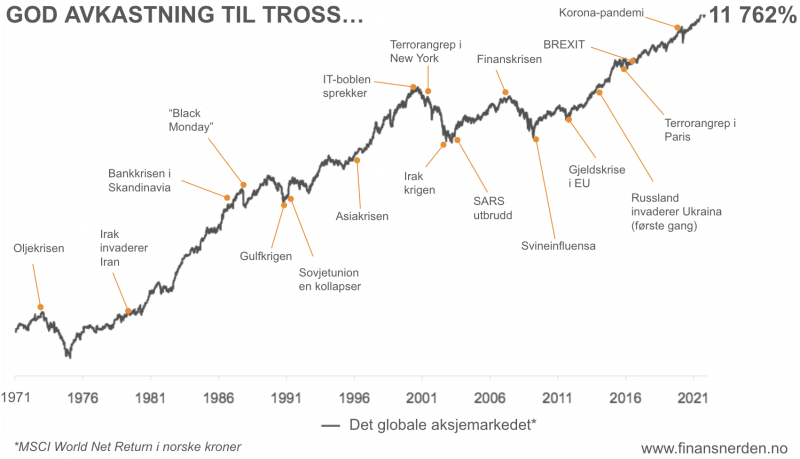

Det globale aksjemarkedet har krasjet 30% eller mer hvert 12,5 år i gjennomsnitt. Hver gang hentet det seg inn igjen. Noen ganger tok det flere år. Men til tross alle krisene, har det globale aksjemarkedet steget til stadig nye høyder siden 1971.

Bare se i figuren under.

Likevel kunne du tapt penger på tre måter:

1. Tok for høy risiko: Du tok for høy risiko og solgte i panikk under et børsfall, for så å ikke være investert når markedet snudde opp. Det er kanskje den feilen som har kostet flest fondssparere og investorer mest penger.

2. Investert i for kort tid: Du var ikke investert lenge nok til at aksjemarkedet rakk å komme seg igjen etter et børsfall.

3. Valgte et smalt fond: Du eide et fond som kun investerte i en mindre del av aksjemarkedet, som forble nede etter et børsfall. For eksempel har greske aksjer ligget brakk siden finanskrisen i 2009, og russiske aksjer ble “null” verdt i 2022.

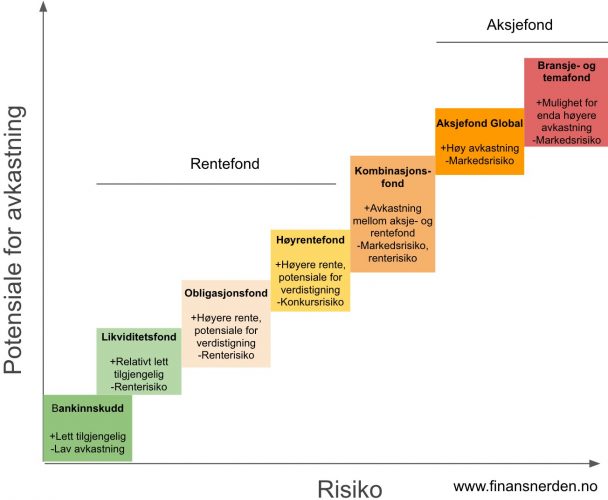

Forskjellig risiko og avkastning i fond

Risiko og forventet avkastning i ulike typer fond er viktig å vite om for å kunne velge riktig fond.

Aksjefond er fond som investerer i aksjer, som er eierandeler i selskaper. Avkastningen kan bli høy, men svingningene er også store. Risikoen er høyere i aksjefond som investerer i et enkelt land eller bransje, enn i et som eier litt av hele verden.

Rentefond er fond som investerer i lån utstedt av stater, kommuner og selskaper. Mens aksjefond har høy forventet avkastning og vil svinge mye, kommer rentefond med lavere avkastning og mindre svingninger.

Kombinasjonsfond er fond som investerer i en kombinasjon av aksje- og rentefond. Her får du lavere avkastning og risiko enn i aksjefond, men vanligvis mer enn i rentefond.

Hvor mye aksjefond utgjør i forhold til rentefond i et kombinasjonsfond avgjør:

- hvilken avkastning du kan forvente

- hvor store svingninger du kan forvente

Hvor store svingninger kan du sove med?

Nattesøvnen er syretesten. Så får du ikke sove fordi du tenker på fondssparingen din, har du valgt et fond med for høy risiko.

I så fall kan det koste deg dyrt.

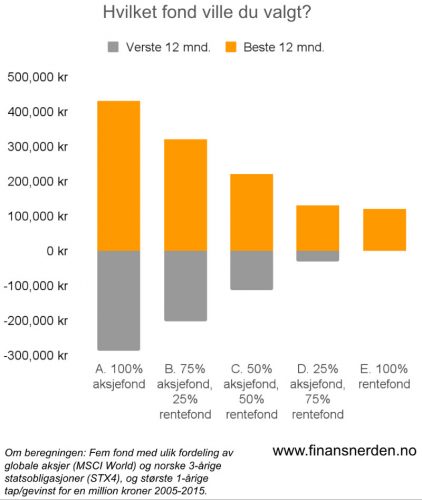

Ta en kikk på figuren under.

Der ser du største 1-årige gevinst og tap, som du kunne oppleve mellom 2005 og 2015, med en million kroner investert i fond med ulike fordelinger av aksje- og rentefond.

- 100% aksjefond er et globalt indeksfond

- 100% rentefond er fond som investerer i norske statsobligasjoner.

- Resten er “kombinasjonsfond” med ulike fordelinger av aksje- og rentefond

Gitt potensialet for gevinst og tap, hvilket fond ville du valgt?

Hvis du nå hyler av tanken på å se sparepengene dine falle 30%, så er ikke aksjefond riktig fond å spare i for deg. I stedet kan du da vurdere rentefond eller kombinasjonsfond.

Ikke noe feil i det.

Tips: Målet er å velge et fond som du kan leve med, også når markedene skjelver, samtidig som du får god sjanse til å oppnå avkastningen du trenger. Men har du aldri opplevd børsfall, er det vanskelig å vite hvordan du vil reagere.

I så fall kan du vurdere å starte fondssparingen i det små. For så å øke sparebeløpet etterhvert som du får mer erfaring.

Minst 10 år i aksjefond

Aksjefond krever at du skal spare i fond i minst 10 år. Det er viktig for at du skal ha god sjanse til å se sparepengene dine komme seg etter et børsfall.

Velger du fond med lavere risiko, kan du ha kortere tidshorisont.

Risiko og avkastning henger sammen

For eksempel kan du vurdere obligasjonsfond om pengene skal brukes i løpet av to eller tre år. Skal du ikke bruke pengene før om minst fem år, kan du vurdere kombinasjonsfond som består av halvparten aksjefond og halvparten rentefond.

Men ikke overdriv.

Du må ta risiko om du skal kunne se sparepengene dine vokse.

Tips: Vurder risikoen og muligheten for avkastning i et fond opp i mot hvilken avkastning du trenger for å ende med nok til å nå målet ditt.

Si du sparer 2 500 kroner månedlig i et kombinasjonsfond, som KLP Lang Horisont P, og kan få 5% årlig gjennomsnittlig avkastning. Det blir rundt 150 000 kroner i løpet ti år.

Synes du er lite? Da kan du øke sjansen for at det skal bli mer ved å:

- spare mer hver måned

- velge et fond med høyere forventet avkastning og risiko

Kanskje er det greit med litt større svingninger i et globalt indeksfond om det øker sjansen for at du kan ende med mer penger?

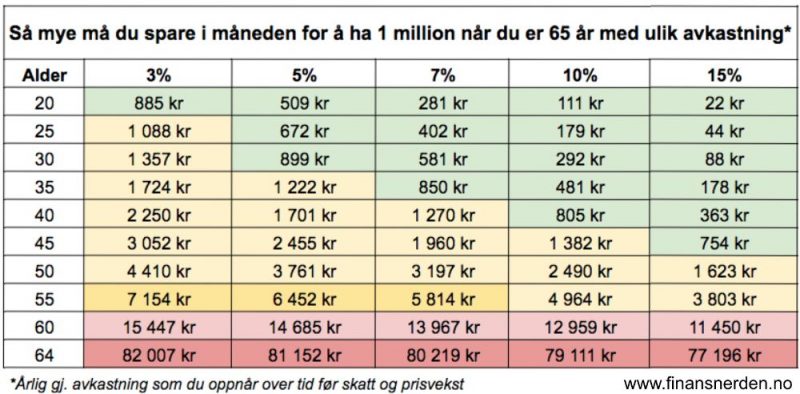

Under ser du hvordan du kan spare mindre om du får høyere avkastning.

Steg 3: Velg et fond å spare i som passer deg

Du skal nå ha en formening om hva slags fond som er riktig for deg å spare i.

Falt valget på aksjefond?

Skal du spare i aksjefond er det lurt å velge et hvor du eier litt av hele verden. Så skulle en del av aksjemarkedet krasje for så å aldri komme seg igjen, vil du ikke lide for mye.

Det kan være globale indeksfond som:

- KLP AksjeGlobal Indeks P

- DNB Global

- Storebrand Global Indeks

- Kron Global Indeks

De er alle gode!

Dette er fond som eier store børsnoterte selskaper fra den utviklede delen av verden, som USA, landene i Europa og Japan.

Vil du ha med fremvoksende markeder, som Kina, India og Indonesia? Da kan du vurdere fond som:

- KLP AksjeVerden Indeks P

- Storebrand Alle Markeder

I de fleste tilfeller bør du velge indeksfond.

Indeksfond vil her si aksjefond som forsøker å gjenskape avkastningen i en aksjeindeks, som Hovedindeksen på Oslo Børs, etter kostnader.

Fordeler med indeksfond:

- Lett å velge gode indeksfond

- Lave kostnader

- Bedre avkastning enn de fleste aktivt forvaltede aksjefond

Unntak om du vil eie en del av aksjemarkedet som du ikke får med indeksfond. Eller hvor

aktive fondsforvaltere har vist å gjøre det bedre, som i norske aksjer. I det globale aksjemarkedet derimot, har indeksfond vist å være best.

Les om valutasikring her.

Tips: Indeksfond er ikke like, og enkelte bør du styre unna. Her har du en guide som forklarer hvordan du går frem for å velge gode indeksfond. Vil du ha det enkelt? Da kan du lese denne om de beste globale indeksfondene.

>>Lær mer: Aktive aksjefond eller indeksfond?

Annerledes med rentefond

Rentefond kan godt være aktivt forvaltede og kun investere i Norge.

Unntak om du vil spare i høyrentefond

Da kan det være lurt å velge høyrentefond som kan investere i lån utstedt av selskaper fra hele Europa. Minst Norden, så unngår du at risikoen blir unødvendig høy.

Samtidig bør rentefond som investerer i lån utstedt i utenlandsk valuta være sikret til norske kroner. Hvis ikke risikerer du at endringer i forholdet mellom kroner og utenlandsk valuta spiser opp avkastningen din.

Tips: Rentefond er heller ikke like. Mens likviditetsfond er kjedelig, kan høyrentefond svinge som aksjer og gi 10% i året. Du kan også snuble over obligasjonsfond, som kan falle/stige 50% ved endringer i markedsrentene.

>>Lær mer om å velge rentefond

Kombinasjon av aksje- og rentefond

Kombinasjonsfond kan være riktig fond å spare i om du ønsker lavere risiko enn i rene aksjefond. Dessverre er de dyre og har pleid å gi dårlig avkastning. Sammenhengen mellom pris og kvalitet er også liten, så du risikerer å betale mye for et dårlig spareprodukt.

Et unntak er kombinasjonsfond fra KLP:

- KLP Kort Horisont P: 80% rentefond, 20% aksjefond

- KLP Lang Horisont P: 60% aksjefond, 40% rentefond

Du kan også vurdere Kron sine fondspakker. Bare husk at du ikke kan velge fond å spare i med mindre enn 80% aksjer på aksjesparekonto.

Gratulerer med fondsvalget!

Fulgte du stegene over? Supert! Du har nå har nå gjort et aktivt grep som bringer deg et steg nærmere det du ønsker å oppnå med sparepengene dine.

For å oppsummere: Tenk i gjennom hva du ønsker å oppnå med å spare i fond. Sett så et kronebeløp på sparemålet ditt og tidspunkt for når du skal være i mål. Vurder så hvilken risiko du er komfortabel med, og velg et fond som passer med dette.