Her får du vite hvilke investeringer jeg har i Fuck You Money Porteføljen min, og hvorfor den er satt sammen som den er.

Jeg har gledet meg til dette innlegget. Endelig kan jeg fortelle deg hvordan jeg investerer mine egne penger!

For det er hva noen investerer i som virkelig er interessant.

Det sier nemlig mye om hva personen egentlig tenker om verden og fremtiden. Forbrukerøkonomer som lirer av seg anbefalinger samtidig som de selv gjør noe annet har jeg lite til overs for.

I dette innlegget forklarer jeg:

- Tanken bak Fuck You Money porteføljen

- Mine fem prinsipper for å håndtere risiko i porteføljen

- Overordnet struktur for porteføljen

- Kjernen: Stabile, langsiktige investeringer

- Satellitter: Risikable investeringer

Tanken bak Fuck You Money porteføljen

Målet med investeringsporteføljen min er å oppnå så høy avkastning som mulig, samtidig som ikke risikoen blir høyere enn at jeg greier å være langsiktig investert. Risiko vil her si sjansen for at jeg kan tape mer penger enn hva jeg er komfortabel med.

Det er jo det som teller.

Mål om å aldri tape for mye

For meg handler det om at jeg aldri skal sette meg i en posisjon hvor jeg risikerer å tape en betydelig del av pengene mine. En betydelig del vil for meg si mer enn 10% av porteføljens markedsverdi. Tap betyr at pengene er borte for godt.

Svingninger underveis bryr jeg meg derimot ikke så mye om.

Det vil si at jeg er komfortabel med å se pengene mine halveres eller mer i verdi, så lenge verdifallet sannsynligvis er midlertidig.

Mine fem prinsipper for å håndtere risiko

Dette gjør jeg for å unngå og tape for mye penger:

- Jeg sprer pengene mine på flere forskjellige typer investeringer, som aksjer, eiendom og krypto

- Aksjeandelen skal bestå av aksjer på tvers av bransjer og geografi, samtidig som jeg favoriserer deler av markedet som jeg har spesielt tro på

- Jeg har på forhånd bestemt hvor mye hver enkelt investering skal utgjøre, og holder meg til det

- Jeg rebalanserer når en investering utgjør 2,5% mer enn hva jeg har bestemt at den skal utgjøre

- 10% av porteføljen er satt av til investeringer som kan gå i null, men hvor gevinsten kan bli stor

- Jeg selger halvparten i spekulative veddemål som dobler seg og la resten stå

Du vil derfor aldri se meg hive en betydelig andel av pengene mine i Bitcoin. Ei heller i en aksje eller i et enkelt bransjefond.

Kjedelig, jeg vet.

Men så slipper jeg også å tape for mye om en investering ikke går som planlagt.

>>Les guiden: Slik lager din egen portefølje i 5 enkle steg

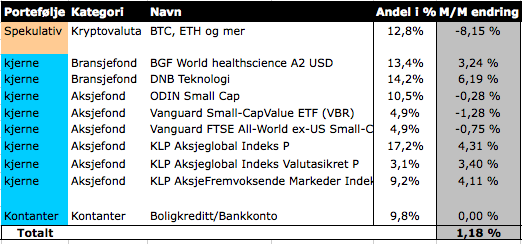

Struktur for Fuck You Money porteføljen

Investeringsporteføljen min består av to deler:

- Kjernen

- Satelitter

I tillegg har jeg en utleiebolig i hovedstaden, som ikke er inkludert her.

90% av pengene i porteføljens kjerne

Kjernen er fundamentet i porteføljen min. Her finner du aksjefond, som til sammen sprer pengene mine på børsnoterte selskaper på tvers av bransjer, land og regioner. Dette er investeringer som jeg skal eie i mer enn ti år.

Jeg bruker børshandlede aksjefond når jeg ikke finner andre alternativer. På lignende vis bruker jeg aktivt forvaltede aksjefond der jeg ikke finner gode alternativer i indeksfond.

Samtidig eier jeg en miks av små og store selskaper.

Jeg favoriserer små selskaper generelt, samt små nordiske kvalitetsselskaper. Jeg har også ekstra i teknologiselskaper og legemiddelselskaper. Dette er de delene av aksjemarkedet som jeg mener vil gi høyere avkastning enn markedet ellers over tid.

Her finner du også en andel kontanter.

10% av pengene i satellitter

Satellittene består av risikable investeringer, som jeg ikke nødvendigvis har tenkt å eie så lenge. Fellesnevneren er at de ofte er asymmetrisk veddemål, hvor risikoen for å tape investeringen er høy, samtidig som gevinsten kan bli stor om jeg får rett.

Kjernen: Stabile investeringer som jeg skal eie lenge

Dette er investeringer som har fast plass i investeringsporteføljen min, og som jeg skal eie i ti år eller mer.

KLP AksjeGlobal Indeks P

- Type investering: Indeksfond som investerer i globale aksjer

- Årlig forvaltningsgebyr: 0,18%

- Eies: Aksjesparekonto direkte hos KLP

- Ønsket andel i portefølje: 25%

KLP AksjeGlobal Indeks P er et indeksfond uten valutasikring. Fondet er laget for å speile avkastningen i den globale aksjeindeksen MSCI World etter kostnader. Det gir eksponering til store børsnoterte selskaper fra land som anses å være utviklede økonomier, som USA, Tyskland, landene i Skandinavia og Japan.

Fondet består av nesten 70% amerikanske selskaper. Men så er det også her brorparten av verdens aksjeverdier er.

>>Lær mer: Dette er beste globale indeksfond

KLP AksjeFremvoksende Markeder Indeks P

- Type investering: Indeksfond som investerer i aksjer i fremvoksende markeder

- Årlig forvaltningsgebyr: 0,3%

- Eies: Aksjesparekonto direkte hos KLP

- Ønsket andel i portefølje: 12,5%

KLP AksjeFremvoksende Markeder Indeks P er et indeksfond uten valutasikring. Fondet er laget for å speile avkastningen i aksjeindeksen MSCI Emerging Market etter kostnader. Fullastet med store selskaper fra fremvoksende økonomier, som Kina, India og Indonesia, passer det perfekt sammen med KLP AksjeGlobal Indeks P.

Merk at fondet består av rundt 26% kinesiske selskaper. Egentlig vil jeg ikke ha så mye i Kina, og det er to grunner til det:

- Kinesiske aksjer kan bli verdiløse for meg ved en eventuell invasjon av Taiwan som følge av sanksjoner

- Høy vekst i den kinesiske økonomien har i liten grad gjenspeilet seg i verdi for utenlandske aksjonærer i kinesiske selskaper

Men jeg kan jo ta feil, og har derfor fortsatt penger her.

DNB Teknologi

- Type investering: Aktivt forvaltet aksjefond

- Årlig forvaltningsgebyr: 1,14%

- Eies: Aksjesparekonto hos DNB og Nordnet

- Ønsket andel i portefølje: 15%

DNB Teknologi er et aktivt forvaltet aksjefond fra DNB. Fondet investerer hovedsakelig i litt trauste teknologiselskaper, som Meta, Salesforce og Microsoft. I tillegg har fondet hatt en stor andel av porteføljen i telekomselskaper i perioder.

Merk: Planen er å bytte ut fondet med det børshandlede fondet iShares NASDAQ 100 UCITS ETF USD (Acc) (SXRV), og eie indeksen i stedet, ved neste store børsfall.

BGF World Health Science A2 USD

- Type investering: Aktivt forvaltet aksjefond

- Årlig forvaltningsgebyr: 1,36%

- Eies: Aksjesparekonto hos Nordnet

- Ønsket andel i portefølje: 15%

BGF World Health Science A2 USD er et aktivt forvaltet aksjefond, som investerer i selskaper innen helse, legemidler og bioteknologi. Det vil si legemiddelgiganter, som amerikanske Johnson & Johnson, Eli Lilly og britiske AstraZenaca.

Helse er ganske enkelt en megatrend, da vi blir stadig flere og lever lenger.

>>Lær mer: Dette er beste helsefond

ODIN Small Cap

- Type investering: Aktivt forvaltet aksjefond

- Årlig forvaltningsgebyr: 1,05%

- Eies: Aksjesparekonto hos DNB og Kron

- Ønsket andel i portefølje: 12,5%

ODIN Small Cap er et aktivt forvaltet aksjefond, som ble startet rett før pandemien slo innover oss i 2020. Fondet investerer i små og mellomstore nordiske selskaper, men i praksis mest i Sverige, som er hvor du finner flest slike selskaper.

Jeg eier fondet fordi det investerer i en del av markedet som har vist å gi høy avkastning historisk, samt stige mye etter store børsfall.

Vanguard FTSE ALl-World ex-US Small Cap ETF (VSS)

- Type investering: Børshandlet aksjefond (ETF)

- Årlig forvaltningsgebyr: 0,13%

- Eies: Investeringskonto Zero hos Nordnet

- Ønsket andel i portefølje: 5%

Dette er et børshandlet aksjefond som speiler avkastningen i FTSE Global Small Cap ex US indeksen etter kostnader. Fondet består av 4 194 små og mellomstore bedrifter fra hele verden, unntatt USA.

Jeg eier fondet fordi jeg er låst inne med gevinst.

Vanguard Small Cap Value ETF (VBR)

- Type investering: Børshandlet aksjefond (ETF)

- Årlig forvaltningsgebyr: 0,07%

- Eies: Investeringskonto Zero hos Nordnet

- Ønsket andel i portefølje: 5%

Dette er et børshandlet aksjefond som speiler avkastningen i CRSP US Small Value indeksen etter kostnader. Fondet gir eksponering mot små og mellomstore amerikanske verdiselskaper.

Jeg eier fondet fordi jeg er låst inne med gevinst.

Kontanter

Jeg har en del kontanter om dagen. Pengene skal brukes til å kjøpe mer aksjefond eller eiendom innen et år eller to. I mellomtiden oppbevarer jeg dem i en boligkreditt.

Normalt vil andelen kontanter være lavere enn i dag.

Satellitter: Risikable investeringer

Dette er risikable investeringer som kan gå i null. Hvor lenge jeg har tenkt å eie hver enkelt investering her kan variere fra noen måneder til ti år pluss.

Bitcoin

Type investering: Krypto

Eies: Ikke på børs, for å si det sånn

Bitcoin er den første digitale valutaen som kunne sendes og mottas relativt trygt gjennom internett uten å være avhengig av en tredjepart. Men det er også et betalingsnettverk og en protokoll som er sikret gjennom kryptografi.

Ethereum

- Type investering: Krypto

- Eies: Ikke på børs, for å si det sånn

Ethereum er den nest største kryptovalutaen med en markedsverdi på rundt 187 milliarder amerikanske dollar og ble lansert i 2015. Du kan si det er infrastruktur for det “nye internettet” bygget på blokkkjedeteknologi, hvor du kan bygge applikasjoner.

Jeg eier både Ethereum og Bitcoin som veddemål på en alternativ fremtid. Merk at jeg solgte halvparten av kryptoen min under hypen i 2021, og det som står igjen er deler av gevinsten.

Lyst å følge utviklingen i Fuck You Money porteføljen?

Da kan du melde deg på mitt ukentlige nyhetsbrev om sparing og investeringer. Her deler jeg kunnskap som hjelper deg med å få bedre avkastning på sparepengene dine, samtidig som du ikke kjeder deg skjeløyd.

Sparepengene dine vil takke deg!

Takk for lenge etterlengtet innlegg om hvordan- og hvorfor du investerer som du gjør. Hvorfor oppbevarer du kontanter som skal inn i markedet om et år eller to; hva er grunnen til at du holder pengene utenfor markedet og går glipp av potensiell meravkastning i et år eller to?

Hei mister! Lenge siden sist 😉 Kontantene er EK til boligkjøp, sannsynligvis. Så da kan de ikke stå i aksjer hvor de kan halvere seg i verdi rett før de skal brukes.

Aha, så planen er å utnytte midlertidig høyere renter og ditto midlertidig lavere boligpriser innen et år eller to?

Ja, det kan du si. Ser etter en ny bolig til å bo i, men mistenker at jeg må skaffe meg mer kontanter da boligprisene i Oslo er sinnsyke om dagen.

Men skal du kjøpe bolig på ett konkret tidspunkt? Hvis ikke bør de vel stå i aksjer for kortest mulig «forventet» tid til du får nok EK?

Hei,

Ja, 0-1/1,5 år tenker jeg. Kan ikke ha det i aksjer da. Plutselig får vi en resesjon i H1 2024 og så står jeg der med 20-40% mindre EK enn forventet.

Skal forøvrig sies at det ikke er så gøy å ha de pengene i kroner om dagen. HAHA

Veldig gøy du er tilbake! Takk for innlegget 😊

Hei Henrik! Hyggelig å høre 🙂

Kom forresten på at det nå er gått åtte år og fem millioner siden jeg startet å følge deg ærede nerd, det er ganske sjukt å tenke på..

Makan til trofast følger skal du lete lenge etter… 😉

Ja, det står det respekt av! Du er mer stayer enn meg til og med 😉

Det er sjukt bra!👏 Gratulerer!

Hei Nerden

Takk for at du er tilbake, har savnet dine betraktninger siden sist. Fulgte det over lengere tid sist du var på banen. Likte og måle min utvikling mot deg. Planer om å legge ut en verdi utvikling av porteføljen i kr eller en index? Alltid motiverende med sammenligninger.

Heisan! Hygelig å høre 🙂 Vært noe passiv de siste årene på grunn av at jeg jobbet i forvaltningsbransjen. Nå er jeg ute og da er det fritt frem igjen med å dele! Moro at du nevner det – har startet nytt nyhetsbrev hvor jeg blant annet deler utviklingen av porteføljen min mot indeks målt i avkastning. Kaller spalten Nerd vs. Mr Market. Verdiutvikling har jeg derimot sluttet med etter at jeg rundet 10 millioner kroner.

Kommer mer gøy her fremover.

Kult å lese!

Nettopp startet med mer ansvarlig investeringer etter flere år hvor 100% har vært basert innen de såkalte «meme-aksjene».

Leste nettopp innlegget med å ikke betale for mye skatt, og har nå endret skattesatsen min og 😂👍 Det blir nok trauste indeksfond her, men forhåpentligvis gir de bedre avkastning enn å låne til staten 🍾

Gleder meg til å følge deg i tiden fremover!

Hei Laffen,

Velkommen! HAHA. Bra du har justert skattetrekket ditt, som resten av oss. Indeksfond er gull, og mye av hemmeligheten for å lykkes med investeringer er å gjøre det enkelt for seg selv. Vent og se, til slutt blir det gjerne mye penger! 😀

PS: Husk å melde deg på mitt ukentlige nyhetsbrev om sparing og investeringer!

Hei

Hvordan kan du forsvare forvaltningsavgift på 1,36 % for BGF world health på 12.5 % av porteføljen din når det finnes flere ETF (noen også på kurtasjefri spareavtale) som har en kostnad på 0.15-0.25 % som er relativt like? (f.eks QDVG kun amerikansk, men kan evt kombineres med en europeisk, eller XDWH som følger MSCI world health)

Rasmus

Hei Rasmus,

Da BGF World Health Science ble valgt hadde det slått lignende fond (aktive og indeks) over alle perioder. Planen var derfor å bygge posisjon i det for så å bytte til et børshandlet indeksfond som følger MSCI World Health Care NR (muligens XDW fra Xtracker) når det begynner å henge etter. Rimelig teit å bygge posisjon med mange små transaksjoner i en ETF (uten gratis spareavtale), så har derfor hittil eid fondet mens jeg har fylt på.

Kommer innlegg om helsefond etterhvert! Portefølje-endringer deler jeg i nyhetsbrevet.

Hva tenker du om ESPO? Jeg sitter med en passe grei post i denne, men vurderer sterkt å selge meg ut av denne og heller fylle opp med en annen teknologi ETF.

Investerer du forresten kun i NOK og USD ? Tenker du det kunne ha noe for seg og spre det ytterligere? For eksempel og investere i ETF’er i EUR?

Ellers så må jeg si at det er spennende og interessant lesning 🙂

Heisan!

Hyggelig å høre at du likte innlegget.

Jeg eier ESPO som del av den langsiktige porteføljen, så har ikke tenkt å gjøre noe der. Eneste må være om jeg skulle finne ut at dette er en del aksjemarkedet som jeg ikke lenger skal være overvektet mot. I så fall vil jeg skrive om det i den månedlige porteføljeoppdateringen i nyhetsbrevet. Når det gjelder valuta unngår jeg som hovedregel valutasikring og foretrekker å la krona flyte fritt mot dollar, euro og mer. Har vanligvis lite å si hvorvidt en ETF med f.eks amerikanske aksjer som ESPO er notert i Euro eller USD.

Merk: ESPO er nå solgt fordi jeg ikke lenger ønsker å eie fondet. Faktisk kommer jeg til å unngå tematiske fond i fremtiden. Du kan lese mer om hvorfor her: https://www.finansnerden.no/derfor-ikke-investere-i-tematiske-fond/

Hei,

Takk for meget gode innlegg! Fortsett å stå på!

Hvordan synes du denne sammensetningen ser ut 1år etter at du publiserte hvordan du investerer dine egne penger? Og hvordan vurderer du sammensetningen i et lengre perspektiv?

KLP Global Index P – 40%

Nordnet Norge Index – 20%

Xtrackers MSCI World Health Care UCITS ETF 1C. – 20%

Odin Small cap D NOK – 10%

iShares NASDAQ 100 UCITS ETF USD (Acc) – 10%

Heisan,

Nå ble jeg litt usikker på hva du mener…

Hei!

Hvorfor ikke gå for flerfaktor-versjonen av KLP AksjeFremvoksende Markeder? Den er 0,12 % dyrere, men har også gjort det mye bedre over tid.

Hei,

Det er ikke den eksponeringen som jeg er ute etter for fremvoksende markeder. Samtidig ser det ut som at meravkastningen i KLP AksjeFremvoksende Markeder Flerfaktor sammenlignet med KLP AksjeFremvoksende Markeder Indeks P har kommet de siste 12 månedene.

Hilsen Finansnerden