Den første millionen min investert var som å dra seg opp en lang fjellvegg med bitende neglesprett. Her har du detaljene.

Enkelte mener den første millionen er lettest. Ta for eksempel boggkollega Sam borte hos Financial Samurai, på andre siden av dammen. Ja, så klart det er lett når du tjener tilsvarende et par millioner kroner i året! For oss vanlige lønnsmottagere derimot, er det en annen dans.

Da jeg startet å bygge Fuck You Money porteføljen i mars 2014 tjente jeg rundt kr 440.000.- før skatt årlig. Prøv å spare over halvparten av inntekten dine etter skatt på det! Vel, jeg gjorde det og det var beinhardt. Ikke rart jeg er blitt rå på å spare penger. Hvis jeg ikke allerede var omtrent var gjeldfri ville det vært mildt sagt utfordrende å spare så mye.

Heldigvis økte inntekten min raskt derfra, og livet ble enklere. Likevel tok det sin tid. Jeg rundet nemlig ikke min første million investert i aksjefond før nå i april. Det tok rett over fem år med knall hardt arbeid og økonomisk snusfornuftighet. Jeg skulle hatt millionen før, men nå er jeg i hvert fall her og deler hva jeg har lært på veien med deg.

Du vil garantert bli overrasket!

Her kan du lese hvordan jeg skrapte sammen en million kroner i sparing på fire år.

Hvorfor har ikke avkastningen bidratt mer?

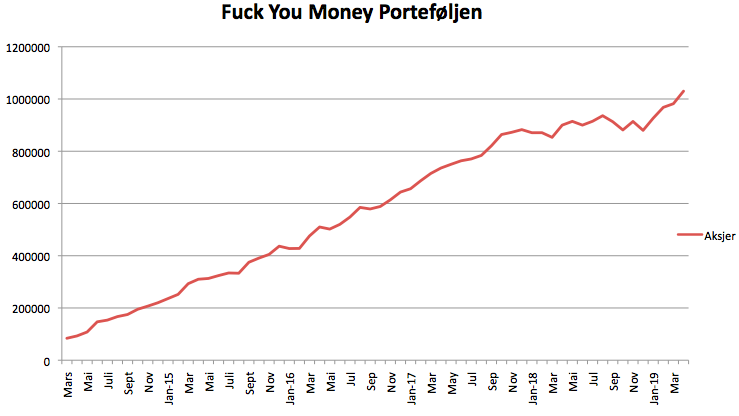

Diagram: Utviklingen i Fuck You Money porteføljen fra mars 2014 og frem til april 2019.

Den første millionen er så vanskelig fordi du må ta mesteparten av pengene fra lønnen din. Jepp, du hørte korrekt. Mesteparten av pengene bak min første million kommer fra sparing, og ikke avkastning fra aksjefondene. Det er fordi selv god avkastning, si over 7 prosent gjennomsnittlig årlig, ikke bidrar mye i kroner og øre når investert beløp er lite.

Tid har selvsagt noe å si

Men du ønsker den første millionen investert så raskt som mulig. Da får ikke rentes rente effekten tid til å utrette mirakler. For eksempel er rundt kr 240.000,- av den første millionen min (ca kr 1,03 millioner) investert i aksjefond gevinst. De resterende kr 790.000,- er sparing. Siden starten har det globale aksjemarkedet gitt rundt 180% avkastning sett i norske kroner.

Jeg derimot har oppnådd kun rundt 37% avkastning til sammen på pengene jeg har investert. Det er fordi jeg har startet på bunn og bygget meg opp ved å investere hver måned. Med lave beløp investert i begynnelsen av spareperioden fikk ikke rentes rente effekten mye å jobbe med, selv om børsen gikk meget bra.

Så, hva kan vi lære av dette?

Jo…

Høy inntekt er viktigere enn avkastningen!

Som du skjønner, handler ikke det å skaffe seg en million raskt om avkastning. Hva det koker ned til er hvor mye penger du kan spare fra lønnen din hver måned. Det er det som har mest å si for hvor raskt du vil ha din første million. Jeg mener derfor det er meningsløst å bruke mye tid på å investere mindre beløp best mulig, bare for å skvise ut et par prosent ekstra på kr 100.000,-, slik jeg pleide å gjøre med enkeltaksjer.

Si du bruker ti timer i uken på å investere smart, og greier 9% avkastning et år mens markedet kun gikk 5%. Gratulerer, bra jobbet! Men med kr 100.000,- investert har du sløst bort masse tid på å tjene skarve kr 4.000,- ekstra. Den tiden hadde du brukt bedre på å bygge en egen bedrift på si, jobbe overtid eller på en ekstra jobb.

Gjør det enkelt når du starter å investere

Avkastningen har altså lite å si i begynnelsen. Det er derfor meningsløst å bruke for mye tid på å investere pengene dine aktivt før du har skaffet deg din første million investert. I hvert fall hvis målet ditt er å runde millionen så raskt som mulig. En ting er å lære om investeringer, noe annet er å bruke tiden din effektivt til å nå målet om den første millionen.

Du bør derfor gjøre det enkelt å bare hive pengene du sparer inn i et globalt aksjefond, og ferdig med det. Så fokuserer du den ekstra tiden din på å tjene mest mulig penger. Drit derfor i enkeltaksjer og kompliserte porteføljestrukturer, hvis du ikke allerede har mye penger å investere. Her er det i stedet karriere og å bygge egen bedrift som gjelder!

Charlie Munger har gitt lignende råd

Jeg er stor fan av både Warren Buffett og partneren hans, Charlie Munger. Og sist nevnte, Charlie, skal visst ha gitt lignende råd til unge mennesker med ambisjoner om å bygge formue på et Berkshire Hathaway møte på 90-tallet. Han snakket da om de første 100.000,- amerikanske dollarene, men budskapet var det samme.

Ordene hans var noe som:

«The first $100,000 is a b*tch, but you gotta do it.” (visstnok Charlie Munger)»

Poenget hans er at det er først etter dette pengene dine begynner å jobbe skikkelig for deg. Det vil si, som jeg skrev over, at du må jobbe knall hardt i starten for å tjene mye penger og ha en høy sparerate, da avkastningen i aksjemarkedet ikke vil ha så mye å si. Det er nemlig noe annet å oppnå 7% årlig gjennomsnittlig avkastning på kr 100.000,- enn på 1 million.

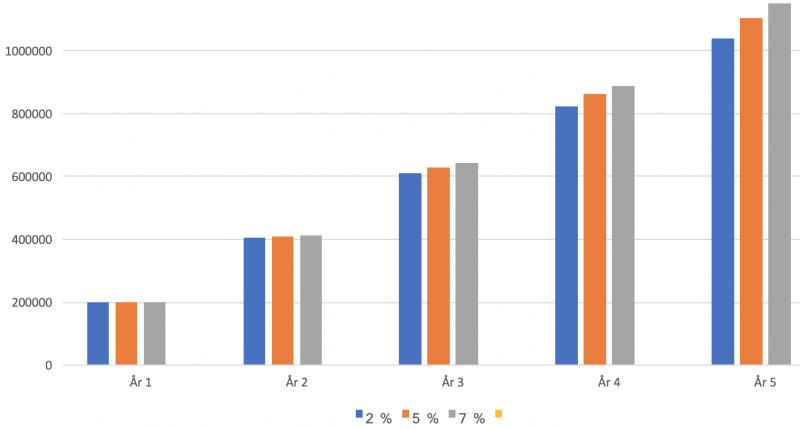

Så lite har avkastningen å si for din første million

Si du investerer kr 200.000,- årlig i aksjefond over fem år og oppnår 7% gjennomsnittlig årlig avkastning på pengene dine. Da ender du med rundt 1,150 millioner etter fem år. Det er omtrent kr 110.000,- mer enn de 1,040 millionene du ville fått hvis du kun oppnådde 2% årlig. Greit, det er digg med 100 tusenlapper ekstra. Men for en som investerer kr 200.000,- årlig, er ikke det mer enn 6 måneder med sparing.

Selv om du putter pengene i madrassen når du den første millionen i løpet av det femte året.

Dette er jo hårreisende!

Diagram: Her ser du hvordan kr 200.000,- investert årlig til 2%, 5% og 7% gjennomsnittlig årlig avkastning over fem år.

Alt blir enklere når du har den første millionen

Det å bygge en liten formue blir mye enklere når du har den første million investert. Det er nemlig først da at du virkelig begynner å få drahjelp av avkastningen. Bare se i diagrammet nedenfor. Hvis du fortsatt investerer kr 200.000,- årlig og allerede har en million investert i aksjefond, kan pengene vokse til mer enn 4 millioner kroner på ti år. Det er 1,25 millioner mer enn hvis du ikke hadde den første millionen, gitt de samme betingelsene.

Diagram: Her ser du hvordan kr 200.000,- investert årlig i aksjefond til 7% årlig gjennomsnittlig avkastning med start beløp på 1 million, 2 millioner og 3 millioner.

Selv synes jeg det først blir moro rundt 3 millioner kroner investert. Da begynner nemlig den årlige avkastningen å bli såpass høy i kronebeløp at det gir lett ståpels nedover armen. Bare se nedenfor. Hvis du har 3 millioner investert i aksjefond og investerer kr 200.000,- hvert år, kan pengene vokse til over 8 millioner kroner i løpet av ti år. Med 7% årlig gjennomsnittlig avkastning blir det rundt kr 225.000,- i avkastning etter et år.

Det er mye penger! 😀

Hvordan nå den første millionen raskt?

Du må ganske enkelt jobbe knall hardt for å skaffe deg høy inntekt. Beklager, her er det ingen lettvinte løsninger. Forhåpentligvis tok du inntekt med i vurderingen da du valgte yrke, så du kan tjene nok. Hvis ikke bør du kanskje vurdere å skifte beite?

Prøv deg i tillegg frem med egne prosjekter for å tjene penger på si. Kanskje finner du et produkt eller en tjeneste folk vil betale for, og som du kan levere med god fortjeneste? Internet gjør det i dag mulig for enhver å tjene penger, så ingen unnskyldninger der.

Du kan også gjøre det enkelt, som å kurse andre i noe du er flink til. Tennis, sjakk, regnskap, og jeg vet ikke hva. Og husk, du trenger ikke å være verdensmester i noe for å kunne ta deg betalt. Du må bare være bedre enn de du tenker å tilby tjenestene dine til.

Du må ha en høy sparerate

Det hjelper ikke med høy inntekt hvis du lever over evne. Spareraten, andelen av utbetalt inntekt du sitter igjen med til investeringer hver måned, er hva som gjelder! Du må derfor sørge for å leve på mindre enn du tjener og ha en så høy sparerate som mulig. Hvis du ikke investerer minst halvparten av inntekten din etter skatt, vil den første millionen ta tid.

Det vil vanligvis bety farvel til en alt for dyr bil, leiligheten som du egentlig ikke har råd til og fancy ferier.

Lykke til!

Her har du 43 tips til hvordan du kan tjene penger på si.

Kjære lesere, jeg er nå i mål med den første millionen og allerede på vei mot million nummer to. Hvordan ligger du an? Og hvor lang tid brukte du på din første million, for de av dere som har kommet så langt?

Gratulerer med ditt første millionglis! 😀

Det har tatt deg 5 år og ikke 4 år, men det er lov å være tidsoptimist når man investerer i sneglefart 😉

Hei Mister,

Sant. Satan som tiden flyr. Rettes!

Grattis med millionen! 😀 Det er veldig inspirerende å følge med deg!

Hei Aksjebloggeren,

Takker! 😀

Jeg arvet over en million i fjor, og jeg har tenkt å investere mesteparten av de pengene i egen bedrift.Kjenner det er litt skummelt og stor risiko, men det er jo aksjemarkedet også. Man må satse hvis vi skal få en god avkastning. Så nå må jeg spare, finne alternative inntekter i oppstartsfasen og redusere kostnadene til et minimum ??

Hei Malin,

Gratulerer med egen bedrift! Alltid enklere å investere i noe du (til en viss grad) kontrollerer selv, som en egen bedrift. Ingen har blitt rik av å spare i aksjefond! Ønsker deg lykke til 😀

Gratulerer med første million ? regner med å være der selv om en 4-5 år

Hei ogellers,

Takk! Ønsker deg lykke til på ferden mot en million 😀

Gratulerer! 5 år på å få 1 million investert er imponerende? Selv har jeg brukt ca 8 år på å spare det samme. Siden jeg er litt risikoavers, har jeg kun 15 % investert i aksjemarkedet. Så det vil nok vokse enda saktere enn du beskriver hos meg?

Hei Sam,

Takker! Deilig å endelig millionen på plass, men det burde gått raskere! Bare husk at over flere år vil det kreves veldig høy inntekt for å bygge formue og holde tritt med inflasjonen med lav forventet avkastning på pengene. Men ser selvsagt samtidig at du ikke ønsker å gå «all-in» i et historisk høyt priset globalt aksjemarked. Lykke til! 🙂

Takk for det! Fordelen med å ha mye i banken er jo at jeg har litt å gå inn med neste gang vi får en ordentlig dupp?

Viktig å ha kontanter i bakhånd. Samtidig kan det ta flere år før det kommer en skikkelig korreksjon. Aksjemarkedet er rart sånn…

Hei og gratulerer så mye! Det er veldig inspirerende å lese innleggene dine. Lykke til videre og fortsett den gode jobben!

Jeg har 1 spørsmål som jeg tror mange vil være interessert i å få et svar av deg på:

Hvis du skulle bygget en portefølje fra «skrætsj» i dag – dvs du måtte realisere det du har i markedet i dag for deretter å reinvestere. Hadde du valgt en identisk allokering slik du har i dag?

På forhånd takk for svar!

Hei Christian,

Takker og bukker! Porteføljen jeg har i dag er for formuebygging, med en aggressiv risikoprofil. Hvis jeg skulle endret noe så ville jeg nok funnet vanlige fond som gir den eksponeringen jeg har gjennom ETF`ene i dag. Kanskje til og med et enkelt fond for flere av de. Viktig å gjøre det enkelt for seg selv, og det er ikke porteføljen jeg har i dag. Det kunne f.eks vært et aktivt forvaltet small cap global fond, med dyktige forvaltere ved roret, selv om det er utfordrende å finne. Men selve allokeringen på tvers av geografi og faktorene small og value står jeg for.

Begynner med å gratulere. Endelig var millionen der! Det så ikke ut til at det skulle gå slik i Desember, vi håpet vel begge på tidenes krakk, men det er behagelig å fortsatt tjene penger også. Hvordan går det med meg? Sjøl er jeg som tidligere nevnt mye eldre enn deg, runder 44år om en mnd. Vi har kommet oss dit at vi har et gjeldfritt hus til ca 5mill , samt investert formue på 3,8mill. Sparer inntil 500000,- i året, jeg sier inntil, fordi i fra Nov i fjor til Feb i år tok vi perm med ungene og reiste Jorda rundt. Det kostetca 400.000, så sparingen i fjor ble ikke så bra. Kona måtte ta perm uten lønn, mens jeg hadde spart opp avspassering , så jeg hadde lønn under ferien ;-). Nå er vi tilbake i sparesporet. Jeg vurderer hvis det går skikkelig dårlig på aksjemarkedet å bytte ut gjeldfri bolig med en «boligleie» på ca 10000kr i mnd ( gitt 3,5% fastrente i 10år) etter skattefradrag mot å innvestere 4.000.000,- til. Har ikke bestemt tallet men mesteparten bør vel ikke inn før ned mot -50%. Husk at faller det 75% så går det 50% to ganger :-). En gang etter investeringen også……..;-). Vil fortsatt ta noen år før vi kan kalle oss helt økonomisk uavhengig, men med et par sidejobber hvor man tjener 10000,- i mnd hver som er nesten skattefrie så begynner det å ligne. Uansett vil jeg ikke føle meg «trygg» før vi har sett et ordentlig krakk. Kos deg vidre med sparinga. GID jeg hadde puttet ALLE penga i DNB teknologi eller Øhman etiske som jeg gjorde med et par titusener til mine barn……..Da hadde man hatt 100% siste 3år, og vært mye nærmere………:-). Har det i en blanding av DNB global og å følge aksjeråd på Oslo børs i dag. Ca 40% avkastning siden 6/12-2016 da vi begynnte for alvor på aksjene og 35% på det globale fondet som har tatt seg mye opp på bla dollarkursen i det siste. Som du sier merkes det godt at enkelte mnd overgår avkastningen spareraten selv med 50000kr spart i mnd, men i snitt har vel innvesteringene gitt 28000kr i mnd siden 6/10-2016, litt under sparingen ser man bort fra ferien som måtte taes no pga barnas skolealder og sistuasjon på jobb osv.

Hei Torbjørn,

Takker! Var på tide for min del 😀 Ja, aksjemarkedet spratt rett opp igjen og nå er vi omtrent der vi var før det korrigerte sist. Men ja, bra poeng – det er alltid hyggelig å tjene penger! Ellers bra her. Høres ut som du har det greit også. Imponert over at dere klarte å ta med familien på en jorda rundt tur. Det er jo slikt vanlige folk bare drømmer om, men aldri mestrer å gjennomføre i praksis. Samtidig greit å låne opp for å investere, om det er det du mener. Med dagens rentenivå kan man lett låne opp til rundt 2,22% rente og sette pengene på konto til 2,2%/2,15%, avhengig av om du vil ha en ordentlig bankkonto eller ikke. Penger i bakhånd til å investere ved korreksjoner er jo verdt en del i seg selv. Selv har jeg et par millioner i boliglån som jeg vil bli kvitt, men kjører en mellom ting. Liten vits med gjeldfri bolig når avkastningen i aksjefond i ly av børsfall er så vanvittig mye høyere enn den sikre 2,22% jeg får ved å nedbetale lånet. Innfasing ved børsfall kan forsvidt gjøres enkelt. F.eks kan man fase inn 25% av pengene ved 20% korreksjon, 50% når det runder 50% og resten hvis det går hele veien ned mot 75%. Enkelt å sette opp, utrolig vanskelig å gjennomføre i praksis 😉

Hei Finansnerden,

Jeg er 33 (snart 34) og har spart agressivt (60-70% sparerate) siden jeg begynte å motta fast inntekt etter endte studier i 2009.

Ligger på rundt 4,1 mill i indeksfond nå. Det tok vel rundt 3,5 år å runde den første millionen. Begynte å investere i aksjemarkedet rett etter finanskrisen så fikk litt drahjelp av markedet (selv om brorparten av den første millionen var innskutte midler)

I 2017 fikk jeg mitt første barn. Dette har resultert i mindre overtidsjobbing, behov for kjøp av bil mm. Spareraten har derfor blitt kraftig barbert til rundt 20-30% av netto inntekt.

Jeg kommer derfor i fremtiden til å måtte la markedet «gjøre jobben». Innskuddene blir stadig mindre.

Hyggelig å se at du har intensivert bloggingen i 2019. Mye interessant innhold her?

Hei Bunnlinje,

Hyggelig at du liker det jeg skriver! Ellers…

Det er vanvittig bra jobbet. Skulle ønske jeg var like snusfornuftig da jeg begynte å jobbe. Men men, ble mye bra fest og en fet burberry frakk i det minste 😉 Samtidig traff du oppgangen bra. Den børsoppgangen er mye av årsaken til at alle interessen rundt økonomisk uavhengighet finnes.

Bunnlinje, har du da valgt å ha gjeld på huset? Eller leier du, eller er du nedbetalt?

Hei Torbjørn,

Vi bor i en leilighet på rundt 95 kvm, til rundt 7 mill (man får ikke så mye for pengene i Oslo). Vi har en boliggjeld på rundt 2,2 mill.

Vi har bestemt oss for ikke å øke gjelden, så hvis vi trenger mere plass må vi enten flytte til en rimeligere del av byen eller så må vi flytte ut av byen. Det er litt fristende å kjøpe et hus i Østfold (der kona kommer fra) og kvitte seg med all gjeld. Utfordringen blir i så fall å finne arbeid med samme lønn som vi har nå.

Foreløpig klarer vi oss fint med et barn på 95 kvm.

Hei Finansnerden!

Gratulerer med den første millionen!! For min del brukte jeg 5 år på den første millionen og 2 år på den andre. Den tredje kommer kanskje til å gå senere fordi jeg nå pensjonerer meg på ca 2,5.

Ang. det å ikke bry seg så mye om å optimalisere investeringsstrategier og slikt: Det er jo sant som du sier at det lønner seg mer i kr og øre å fokusere på økt inntekt fremfor å optimalisere avkastningen når det er snakk om under 1 mill. Men den kompetansen man tilegner seg om investering kan man også bruke senere. Det er bedre å gjøre feil når man har kun et lite beløp, så tror nok kanskje det er litt smart å begynne å optimalisere investering fra starten av. Det vil kanskje også gjøre at man lettere tåler store nedturer…

Hei Aksjemannen,

Tusen takk! 😀 Håper min andre million går like raskt som din, for denne formuebyggingen går seigt. Wow, gratulerer. Men holder det med 2,5 millioner? Jeg mener, hvis de blir stående i aksjefond kan de jo fort bli halvert for en periode? Mulig bare jeg som er litt risikoavers om dagen.

Helt enig med deg. Diskuterte akkurat dette med hvor mye tid man skal bruke på investeringer med en kompis i går. Det er mye bedre å bruke litt tid tidlig, for så å gjøre feil med lite penger, fremfor å tape millioner som 40-åring. Samtidig er det greit å bruke tiden effektivt. Så jeg mener fortsatt fokuset bør være på å tjene mest mulig penger.

Takk for det! 2,5 mill holder på billige steder (Argentina, Mexico, Kypros, Thailand osv) for en superminimalist som meg. Med 2,5 mill kan jeg leve for 7000 kr/mnd med 3,5% SWR. Tror det går greit å bruke 3,5%. Det har funket i 98% av 60-årsperioder og jeg får litt pensjon fra Staten fra jeg er ca 67, med mindre de går konk da. Det er også sannsynlig at jeg kommer til å bygge opp noe passiv inntekt (utenom aksjer), f.eks. e-bøker, apper, energidrikker etc.

Jeg er ikke alltid investert 100% i aksjer. Jeg bruker trendfølging på halve porteføljen. I den delen inkluderer jeg kun markeder som ligger over 10 måneders glidende gjennomsnitt, og rebalanserer månedlig. Dette fanger opp de aller fleste store nedturer, men ikke alle: f.eks. black monday i 1987 ville ikke bli fanget opp.

Ser også på hvordan jeg kan investere mer i forbruksvarer og helse. Mens markedet gikk ned ca 50% i 2008, gikk disse stabile sektorene kun ned ca 25%.

Hei Aksjemannen,

Kult! Høres ut som du har en solid plan. Måtte bare spørre 😉

Lykke til! 😀

Hvilken av porteføljene dine (ren index all in, eller trendfølgingsdelen) har gått best? Når startet du de opp? Har et litt sånt opplegg jeg også. Det som er bra med det hvertfall er at det er i relativt sett gode perioder disse sysemene kan gjøre det litt dårligere enn indexn, så gjør de det som regel bedre i dårligere perioder. Det er viktigere å ha en jevnere verdistigning på porteføljen etter at du begynner å ta ut penger for å leve av den, akkurat som Finansnerden nevner så er du ganske sårbar når porteføljen er nede i 1.250.000,-

Hei Torbjørn,

Jeg bruker ikke «ren indeks all in», men vekter meg opp i billige markeder. Porteføljen min er ca slik:

Ca 1/3 Buy & hold, med KLP AksjeGlobal LavBeta og noen value-fond. Vurderer å investere i noen rene forbruksvare- eller helsefond. Alternativt kjøpe enkeltaksjer.

Ca 1/6 Ren trendfølging. Holder markedene som trender opp uavhengig av verdi

Ca 1/6 Ren verdi. Kjøper billigste markeder basert på CAPE. Ser også litt på P/B

Ca 1/3 Trend & Verdi: Eier kun markeder som trender opp med CAPE < 25. Kjøper mest av de billigste markedene.

Hva som har fungert hittil i min portefølje har jeg ikke regnt på – det har ingen betydning. Det som har betydning, er hva som har fungert de siste 100 årene. Disse faktorene har fungert. Verdi har slått bedre enn markedet. Trend har hatt langt mindre nedturer (og prestert litt bedre).

Jeg er arbeidsfør, så kan i verste fall gå tilbake og jobbe (frilansing eller fast jobb) dersom porteføljen skulle gå ned til 1,25 mill. Det er mer risikofylt å jobbe enn å gå av med pensjon etter min mening. Den største risikoen du kan ta er å ikke risikere.

Hei Finansnerden!

Gratulerer så mye, og takk for at du blogger om temaet økonomisk uavhengighet. Sommeren 2015 leste jeg alle innleggene dine, og fant etter hvert veien til flere blogger, bøker og podcaster. For å gjøre historien kort, jeg begynte å spare for n’te gang, men med evigheten som perspektiv i september 2015. To år og ni måneder senere rundet jeg millionen, da med betydelig bidrag fra kona og en sparerate på i underkant av femti prosent. Poenget med å nevne det her, er at din blogging er medvirkende til både egen sparing og blogg. Takk igjen, og lykke til med million nummer to ?

Hei Kaifus,

Takk! Og takk for at du leser bloggen 😀 Det er utrolig inspirerende for meg å høre. Slike historier er grunnen at Finansnerden finnes! Stå på! Og grattis med en vanvittig rask million 😉

Veldig bra innlegg. Rentes rente-effekten er overraskende sterk på lang sikt, men dessverre skuffende svak på kort og mellomlang sikt.

Hei Vidde,

Hyggelig at du likte innlegget! Ja, rentes rente er konge på lang sikt. Men ubrukelig når man skal ordne seg den første millionen raskt. Samtidig er det litt deprimerende hvor lang tid det tar før effekten sparker skikkelig inn. Moroa starter først rundt etter 10-12 år investert, og da gitt at man har noe et par millioner investert. Det vil med andre ord ta tid før jeg kan si meg økonomisk avhengig!

Veldig godt og inspirerende innlegg! Jeg har selv rundet den første millionen (spart) og har funnet mye glede og inspirasjon i dine innlegg. Det er ikke sjeldent jeg går tilbake å leser igjennom innlegg på nytt 🙂 Jeg er «fersk» på aksjer og fond og håper å kunne spørre deg, Finansnerden, og dine øvrige kommentatorer om råd for videre investering.

Status er ca. 500-700′(i EK) i utleiebolig, 700’+ på sparekonto, 350′ i BSU/BSU+. Vil i løpet av 2019 ha ca. 225 i fond og ca. 90 i aksjer. Gjeldgrad på egen og utleiebolig på ca. 60 %. Sparer 12 000 i fond hver måned (10′ til KLP AkjseVerden og 2′ til KLP AksjeNorge II). Om det er relevant er jeg 27 år.

1. Har planlagt å flytte min. 200′ fra sparekonto til fond og er etter ditt innlegg motivert til et enda høyere beløp. Spørsmålet blir hvordan og her ønsker jeg råd. Øke månedlig innskudd, gå inn med flere mindre beløp, et stort beløp eller noe annet?

2. Har god lønn, lave kostnader og en spararate på mellom 50-60 %. Basert på mitt utgangspunkt nevnt ovenfor og dette – Hvordan ville dere anbefalt meg å investere videre etter å ha gjort noen justering i tråd med spørsmål nr. 1?

Hei Sparegrisen,

Ettersom du er såpass ung så ville jeg klint til med en betydelig høyere aksjeandel enn det du har på nåværende tidspunkt.

Jeg ville:

– Beholdt BSU så lenge som mulig ettersom avkastningen er mellom 23-24% pr. år (verdien av skattefradraget på 20% + renten på innskuddet) En slik avkastning får du ikke noe annet sted over tid, ei heller i aksjemarkedet.

– Hatt maks. 100k på sparekonto. Med mindre det er spesielle omstendigheter i ditt liv som tilsier at du trenger å ha mye cash tilgjengelig, så taper du alt for mye potensiell avkastning ved å ha så mye cash.

– Satt resten av likvide midler i globale indeksfond (0,2-0,3% årlig forvaltningsavgift)

– Fortsatt å spare så mye som mulig fortløpende av lønna i globale indeksfond.

Å gå gradvis inn i markedet kan du gjøre hvis du er bekymret for dagens prising i aksjemarkedet. Personlig ville jeg ikke gjort det.

«Time in the market beats timing the market»

Jeg ville satt alt inn (bortsett fra ca. 100k til uforutsette utgifter) i markedet på en gang.

I det ovenstående forutsetter jeg at du ikke trenger midlene som plasseres i aksjer de neste 10-15 årene.

Lykke til!

BSU gir IKKE 23% årlig avkastning. Det å la det stå gjorde forsåvidt jeg og, men gevinsten er 22% fordelt over alle årene du lar det stå pluss kanskje 1% over det du låner penger til. Skal du la det stå mer enn 5år til så får du antakelig ca 1,22×1,04×1,04×1,04×1,04×1,04 = 1,46 som er ca 8% årlig avkastning på pengene i snitt. Holder du på ti år får du bare 6% avkastning på de pengene som har stått i 10år. 24% på de som har stått 1 år osv. For hvert år pengene står, særlig etter at kvoten er full blir avkastningen vannet ut med «1år til» med 4% eller evt den renten som gjelder for kontoen.

Ok Torbjørn,

Hva ville du råde «Sparegrisen» til?

Tenker det er mere interessant enn å diskutere BSU.

Personlig ville jeg nok allikevel spart BSU siden det er helt sikker avkastning.

Gratulerer med den første millionen! Ønsker meg det selv, håper jeg greier det en dag 😀

Hei! Veldig bra artikkel som alltid, du skriver på en inspirerende og god måte. Keep it up!

Et spørsmål vedr. «den første millionen». Jeg har spart i ulike indeksfond siden 2017. Jeg har DNB global indeks, DnB Norge indeks, DnB Norden indeks, Handelsbanken USA indeks og KLP fremvoksende markeder indeks. Totalt er jeg på 400 000 til sammen på alle fondene. «Problemet» som jeg kanskje får nå er vel at det tar lenger tid for meg å komme opp i en mill på et av fondene siden jeg har flere fond enn ett? La oss si at jeg kun hadde hatt DnB global indeks hadde jeg spart alle pengene mine i det fondet og nådd en million på et kortete tidspunkt enn hva som er tilfelle nå. Eller skal man tenke en million totalt på alle fond når du snakker om renters rente i innlegget her? Setter pris på svar. På forhånd tusen takk.

Hei Sverre,

Jeg skjønner ikke spørsmålet. Når jeg snakker om den første millionen så vil det si den første millionen du har investert.