Robin Øvrebø har skriblet om rentesrente, samt ukens linker med topp lesestoff om å tjene, spare og investere penger.

Effekten av rentesrente er noe man bør lære seg først som sist. Konseptet i seg sev kan nemlig være rimelig sexy, som Robin Øvrebø sier. Og jeg kunne ikke si meg mer enig.

Som jeg skrev i innlegget «Hvorfor du er en vandrende økonomisk katastrofe«:

Forstår du ikke rentesrente effekten vil du slite med å gjøre gode investeringer.

Misforstå meg korrekt. Det er ikke ordet «rentesrente» som er sexy i seg selv. Heller er det effekten det har på pengene du investerer i aksjemarkedet over tid, som gjør det interessant.

Som Robin skrev i sitt innlegget «Til ungdommen: lær deg kraften til rentesrente» på Nordnetbloggen:

Jo tidligere du starter å spare i aksjer, jo bedre. Og jo tidligere du forstår konseptet om rentesrente, jo større mulighet har du for å lykkes.

Den viktigste egenskapen til en investor, er tålmodighet. Tid slår alt annet i aksjemarkedet. Det slår kunnskap, flaks, svingninger og oppspart beløp.

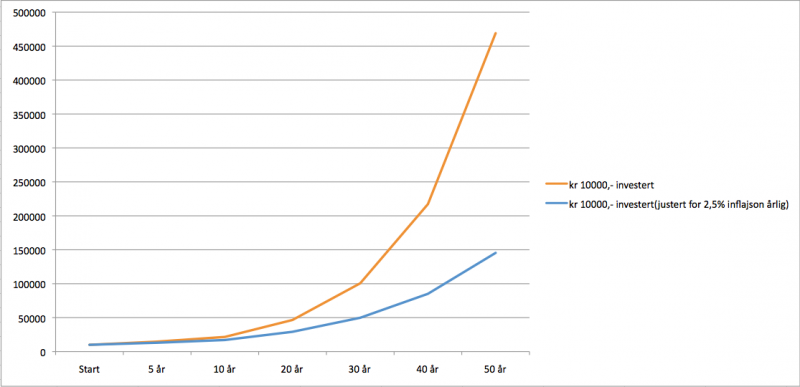

Nedenfor finner du et diagram som viser hvor viktig tid er i aksjemarkedet.

Diagram: Effekten av rentesrente på kr 10.000,- investert før og etter inflasjon over tid gitt 8% avkastning årlig.

Tid er ganske enkelt vår viktigste ressurs når vi investerer. Den som starter i tidlig alder vil ha en enorm fordel i forhold til de som kommer sent i gang. En 15 åring som investerer kr 10.000,- vil sitte igjen med mer enn kr kr 450.000,- når han eller hun er 65 år, gitt 8% årlig avkastning. Justerer vi får inflasjon, den generelle prisstigningen i samfunnet, så lander vi rundt kr 150.000,-. Fortsatt ikke verst for en investering på noen skarve lapper.

Du er derfor ikke rett navla hvis du unnlater å eie aksjer.

Jo tidligere du starter å investere i aksjer, desto bedre. Tiden er din beste venn.

Les også: Derfor skal du investere i aksjer

Og med det ønsker jeg alle en fortsatt topp søndag. Ukens linker finner dere nedenfor.

– Finansnerden

Topp lesestoff fra fjern og nær

_______________

Investere

- Til ungdommen: Lær deg kraften til rentesrente – Robin Øvrebø

- Kutt tapene – Peter Warren (kan ikke gjentas ofte nok!)

- Til ungdommen: Lær deg kraften til rentesrente – Robin Øvrebø

- Bill Gross, en 40 år gammel svane og lavere forventet avkastning – A Wealth of Common Sense(ENG)

- Selv Vanguard er ikke perfekte som fondsforvalter – Robin Powell(ENG)

- «The golden years», et viktig poeng! – The Irrelevant Investor(ENG)

- Tilbakeslag i amerikanske selskapers inntjening – The Reformed Broker(ENG)

- Hva du burde vite om faktor ETF`er – ETF.com(ENG)

- Ikke betal mye for fond med lav aktiv andel aksjer – Morningstar, video(ENG)

- Indeksfonds skitene lille hemmelighet – Research Affiliates(ENG)

- Diversifisering og etterklokskap – Abnormal Returns(ENG)

- Kort om valutasikring fra Morningstar og KLP – Pengenytt.no

Spare

- Hvordan å bruke penger påvirker hvor lykkelig du er – A Wealth of Common Sense(ENG)

- Skal du først svi av cash, bruk dem på opplevelser – Fastcompany(ENG)

- Du vil aldri ha nok penger – Nocturne Capital(ENG)

Inntekt

- De tre enkleste måtene å tjene mer penger på – Rami Sethi(ENG)

Heisann,

Meget interessant lesing angående rentesrente. Dette burde være pensum på ungdomskolen! Heldigvis fikk jeg mitt første aksjefond allerede til konfirmasjonen, så jeg var tidlig ute. Dette var aksjer i skagenfondene, som nå (etter blant annet lesing på din blogg) er byttet ut med forskjellige indeksfond, først og fremst i KLP.

Har lest at du er interessert i faktorer som verdi, small-cap og verdi small-cap, og investerer mye i ETFer for å tilte porteføljen din mot dette. Jeg har kommet over et fond, som ble lansert i dag, som heter Harvest. Det er laget av Fronteer Solutions. Det er et norsk faktorfond som investerer i faktorene verdi, størrelse, kvalitet, momentum og votalitet. Og prisen er på kun 0.59%. Dette er litt høyere enn tradisjonelle indeks-fond som gjerne tar rundt 0,30%, men er mye lavere enn aktive fond, og litt lavere enn norske indeks-faktorfond, som feks Storebrand Global Verdi (0.75%). En annen fordel med et norsk fond, er at du slipper kurtasje ved kjøp, slik man må på ETFene du investerer i. Den klart største ulempen med fondet som jeg kan se er at du må investere 25 000kr første gang du kjøper andeler i fondet. Deretter kan du fritt sette opp spareavtaler på små beløp, eller gjøre engangskjøp for minimum 500kr.

Hva synes du om fondet? Er det noe som du tror du kunne investert i?

link:

https://www.harvest.online/

Hei Axa,

Hyggelig at du likte innlegget. Ellers gøy at du kom deg tidlig inn i markedet. Folk flest rører ikke aksjer bevisst før de innser at de må spare ekstra til pensjon i 40 års-alderen.

Ja, jeg overvekter faktorene small, value og small-value. Og aller helst sist nevnte. Fondet Harvest er ikke noe jeg kommer til å ta i. Noen grunner til det: 1) Fondet har utrolig lite innestående midler. Det betyr at faren for nedleggelse er stor, da forvalter trenger et visst volum under forvaltning for å tjene penger. 2) Jeg er usikker på om momentum, kvalitet og volatilitet har noe for seg for den langsiktige. 3) Fondet følger ikke en etablert indeks og forsøker å slå markedet ved å benytte en «overlegen strategi». 4) Fondet er ungt, så det er umulig å si noe om hvordan strategien vil fungere under ulike markedsforhold. Kanskje fungerer det fint i oppgangstider, men får grisebank når euforien snur.

Hei!

For enkelthets skyld er det å trekke fra inflasjonsandelen direkte fra vekst (1.08 – 1.025), så vi får 1.055 vekst i dette eksempelet. Men skal vi ikke egentlig regne som under her?

Resultat (i dagens penger) = 10000 x 1.08^50 x (1/1.025)^50

Dagens verdi på penger neste år = pengene x (1/1.025). Da blir gevinst etter inflasjon 136000 i regnestykket over. Eller husker jeg feil nå?

Forresten, takk for å skrive favorittbloggen min her in landet 🙂