Aksjeporteføljen vil ikke generere nok penger. Økte kostnader og lavere forventet avkastning i aksjer fremover har skylden. Se hvordan jeg løser det.

Jeg startet denne bloggen med et mål for øyene. Nemlig for å skildre min ferd mot å besitte Fuck You Money innen april 2026. Det er bare 9 år og 2 måneder til. Hittil har det betydd å ha kr 4,1 millioner investert i aksjefond, samt en utleiebolig. I teorien skulle det være nok til å dekke kr 250.000,- i levekostnader, hvis det ble aktuelt.

Det er bare et problem.

Jeg er er grådig og trenger mer penger. En god del mer.

Hva er Fuck You Money?

For meg er det å ha nok penger investert, slik at den årlige inntekten fra investeringene dekker levekostnadene, hvis det skulle bli nødvendig.

Les også: Hvorfor du trenger Fuck You Money

To endringer i forutsetningene for økonomisk frihet

I den opprinnelige planen for økonomisk frihet skulle aksjeporteføljen dekke fremtidige levekostnader på kr 250.000,-. Det ville krevd kr 6,25 millioner investert i aksjefond. Dessverre var det for mye, så jeg måtte være kreativ. Jeg valgte derfor å ta med dagens bolig som utleiebolig for å få regnestykket til å gå opp.

Som planer flest må også denne tilpasses terrenget underveis.

Les også: Min plan for økonomisk frihet

To feil med den opprinnelige planen:

- Kr 250.000,- i levekostnader i 2026 er for lavt

- Lavere forventet avkastning i aksjer

1. En kvart million er ikke mye å leve av i 2026

Jeg har i dag levekostnader på omtrent kr 144.000,- årlig. Hiv på noen ekstra kroner og juster for 2,5 % inflasjon – den generelle prisstigningen i samfunnet, og det blir omtrent kr 250.000,- om 9 år og 2 måneder.

Det er ikke mye penger å leve av i 2026, som 45-åring.

Selv Mr. Money Mustache svir av kr 225.000,-(USD 27.000,-) årlig. Men da i Colorado, USA, hvor du kan fø en familie på en snickers i måneden.

Jeg øker derfor fremtidige levekostnader til kr 315.000,- årlig.

Det er omtrent kr 250.000 i dagens pengeverdi. Da blir det kr 65.000,- mer som investeringsporteføljen skal dekke i 2026-kroner.

2. Avkastningen i aksjer kan bli lavere enn forventet

Jeg tør ikke regne med 8 % årlig gjennomsnittlige avkastning fra aksjemarkedet neste 9 år.

Jack Bogle, grunnleggeren av Vanguard-gruppen lavere avkastning i aksjemarkedet. Han mener avkastningen vil ligge i intervallet 4-6 % før inflasjon årlig fremover. Det er langt under historiske snitt for amerikanske aksjer, som hittil har gitt 10 % årlig i snitt.

Morningstar var ute allerede i 2014 med lignende budskap.

Jeg regner derfor ikke med mer enn 7,5 % årlig fra aksjeporteføljen.

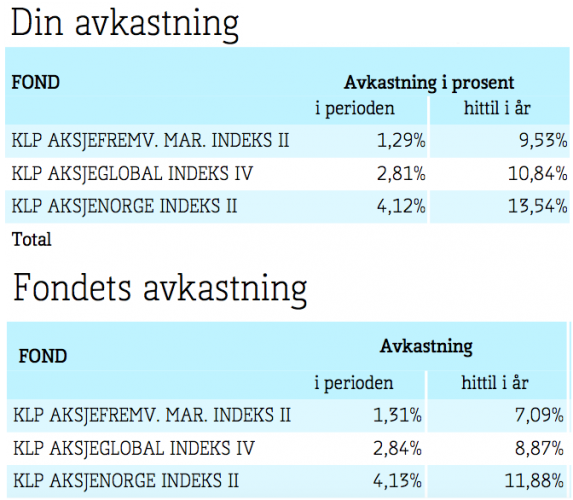

Samtidig krysser jeg fingrene for at investeringsstrategien min vil gjøre det bedre. Ser du på de to største postene i tabellen nedenfor, så har «value averaging» tilnærmingen gitt resultater hittil.

Les også: Hvordan jeg investerer egne penger

Tabell: Min avkastning i forhold til utvalgte aksjefond for 2016.

Hvor mye penger må jeg investere?

Jeg trenger kr 10,4 millioner (kr 315.000,- x 33)investert i aksjefond for å dekke kr 315.000,- i levekostnader. Såpass er nødvendig for å kunne ta ut kr 315.000,- av de kr 10, 5 millionene årlig uten for høy risiko for å redusere det opprinnelig beløpet.

3-prosent regelen

Som du ser, så har jeg benyttet «3-prosent regelen», en variant av 4-prosent regelen i utregningene(kr 3150.000,- av kr 10,4 millioner er omtrent 3 %). Noe annet ville vært naivt, da jeg frykter lavere avkastning i aksjer fremover.

Det har selv politikerne som nylig foreslo å endre handlingsregelen – hvor mye oljefondet kan tappes årlig, fra 4 prosent til 3 prosent innsett.

Månedlig sparing i aksjefond på steroider

For å ende opp med kr 10,4 millioner om 9 år og 2 måneder må jeg investere minst kr 57.500,- månedlig i aksjefond, gitt 7,5 % årlig gjennomsnittlig avkastning.

Per i dag er ikke mer enn kr 23.000,- i måneden realistisk.

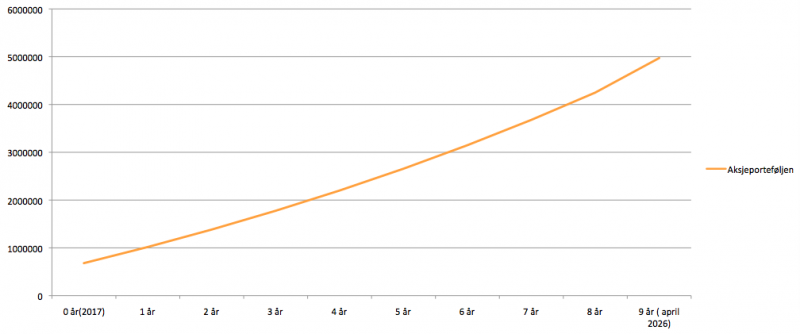

Sparestrikken kan sikkert strekkes lenger, men da blir livet for kjipt. Med kr 680.000,- allerede investert i aksjer, så burde det resultere i kr 5 millioner innen april 2026(se diagram nedenfor).

Det kan ikke gi mer enn kr 150.000,-(kr 5 millioner x 0,03) årlig i inntekt.

I hvert fall hvis jeg skal følge 3-prosent regelen.

Les også: Hvor mye penger er nok

Diagram: Forventet utvikling av kr 23.000,- investert månedlig gitt 7,5 % årlig gjennomsnittlig avkastning.

Kombinerer aksjer og andre inntektskilder

Siden kr 5 millioner i aksjefond ikke kan gi mer enn kr 150.000,- i inntekt, så gjelder det å være litt kreativ. Jeg vil derfor kombinere aksjeinvesteringene med:

- Utleiebolig, estimert inntekt i 2026-kroner: kr 110-130.000,- årlig

- Nettbasert virksomhet, estimert passiv inntekt: kr 55.000,- +++ årlig

Det burde gi minst kr 165.000,- ekstra, og er nok til å dekke fremtidige levekostnader(kr 165.000,- + kr 150.000,- = kr 315.000,-). Jeg sier «minst» fordi hvis det lykkes å lage en nettbasert pengemaskin, så vil fortjenesten herfra bli betydelig større.

Les også: Er det lurt å beholde 2-roms leiligheten til utleie

En nettbasert pengemaskin

Som jeg skrev i innlegget om mål for 2017, så ønsker jeg å bygge en nettbasert virksomhet av noe slag. Tanken er at det er enklere – for ikke nevne morsommere, å bygge en bedrift enn kr 10,4 millioner i aksjefond. For ikke å nevne potensielt mer lukrativt på sikt.

Jeg vet enda ikke hva eller hvordan, men Tim Ferris og boken «The 4-hour workweek» er den store inspirasjonen.

Les også: Hvordan tjene ekstra penger ved siden av fulltidsjobb

Kjære lesere, her har dere min oppdaterte plan for økonomisk frihet. Hva er deres?

Interessante betraktninger. 🙂

Ingen vet framtidig avkastning, selv ikke John Bogle. 😀 Dessuten er det vel det amerikanske aksjemarkedet han har spådd utviklingen for, og ikke det globale? Jeg er dog helt enig i at det er bedre å legge til grunn litt konservative forutsetninger, og ikke satse på knallgode tider.

Selv om framtidig avkastning er ukjent, syns jeg det kan være greit å se litt på prisingen. Det amerikanske aksjemarkedet er for eksempel priset langt høyere en både framvoksende markeder og det europeiske markedet. Jeg har en overvekt av porteføljen min plassert i framvoksende markeder nettopp på grunn av dette. Så vil tiden vise om det var et godt valg. 🙂

Hei Vidde,

Vanskelig å vite hva fremtiden vil bringe, men en kan regne seg frem til forventet avkastning. F.eks slik Bogle gjorde i den artikkelen. Se her for mer om forventet avkastning i ulike aktivaklasser fremover: https://www.researchaffiliates.com/en_us/asset-allocation.html Dagens høye prising i US-aksjer reflekteres i lavere forventet avkastning i tiden som kommer. Fremvoksende markeder(EM) derimot ser ikke så verst ut. Men selvsagt, hvis de underliggende selskapene bak amerikanske indekser plutselig bedrer resultatene sine voldsomt, så vil forventet avkastning øke. Ellers har jeg vel omtrent 35-37 % av porteføljen eksponert mot EM. Så ja, blir spennende å se om dette vil betale seg 🙂

Hei,

Interessant post. Selv har jeg senket min egen «handlingsregel» fra 4 til 3 %, og jeg har økt min aksjeandel ytterliggere de siste par årene. Litt sånn som du er inne på her, og som regjeringen nylig foreslo at Oljefondet skal rette seg etter.

Hvis du skal leie ut din nåværende bolig, så vil du vel enten:

1) Måtte leie noe annet å bo i (som igjen vil spise av dine 315 00 pr. år) ?

2) Kjøpe en bolig til, som da vil koste i form av fellesutgifter, renter, vedlikehold…..

Hvis du tar dette i betraktning, tror du da at 315 000 i kapitalinntekt er tilstrekkelig?

Hei Bunnlinje,

Jeg kommer sannsynligvis til å ta opp ca. kr 1 mill(ish) i lån og kjøpe en større bolig på kort sikt, for å beholde den til utleie den dag jeg eventuelt kjøper ny bolig sammen med ei ny snuppe. Men vi får se. Dette er en dynamisk plan, som tilpasser seg terrenget ettersom tiden går. Jeg tipper derfor fasit om 9 år vil se ganske anderledes ut enn hva jeg har skissert i dag. Ellers er jeg rimelig sikker på at penger ikke vil være noe problem når den tid kommer.

Hei,

som relativt fersk leser må jeg først og fremst takke for en interessant blogg. Mange spennende teorier og betraktninger her. Takket være deg har jeg solgt meg helt ut av Skagenfondene (konf.penger som sto på fjortende året…) og satt pengene inn i indeksfond hos KLP.

Et spørsmål angående handlingsregelen din: Er det noe mål i seg selv å holde seg på 3 % uttak for å bevare investert beløp «til evig tid»? Er det eventuelle arvinger du tenker på?

Jeg skjønner at dette er en fin målsetning når det er snakk om et helt land, men er det nødvendig å tenke slik for en person som tross alt har et liv som tar slutt en dag? Hva med å heller tære på denne formuen fra 2026 til du dør i 2071 som 90-åring – lite i starten, men mer og mer dess eldre du blir?

Hei Erlend,

Hyggelig å høre at du liker bloggen.

3-prosent regelen er et edruelig tall for hva en kan ta ut av en global aksjeportefølje uten for stor sjanse for å redusere det opprinnelig investerte beløpet. Hvis 3 % er nok til å dekke ens levekostnader, så kan en leve av inntektene fra porteføljen. Har du det på plass fra du er 40 år, og tenker å leve av det uten vanlig dagjobb, så er det greit å ikke gå tom for penger ved f.eks fylte 60 år.

Men er det et mål å ikke redusere det opprinnelige beløpet? Jeg spør fordi jeg synes dette er en fascinerende strategi som det frister litt å ha muligheten til 🙂

Jeg fiklet litt i et regneark nå på en søndag formiddag (så det er mulig det er noe banalt jeg har glemt) – hvis vi inflasjonsjusterer uttaket av 315 000 kr hvert år opp med 2,5 %, og sier at du hvert år tar ut dette beløpet, dvs. 3 % pluss nødvendig kontantbeløp for å komme opp i 315 000 kr. Da får jeg at du går tom i 2059. Dette forutsetter 5 mill. i oppsparte midler i 2026, samt at du ønsker kjøpekraft tilsvarende 315 000 kr hvert eneste år resten av livet. Sistnevnte ser jeg som urealistisk – forbruket som 50-åring er nok høyere enn som 80-åring, i hvert fall hos de jeg kjenner i slike aldre. Jeg har heller ikke tatt med pensjonsutbetalinger. Alle slike justeringer flytter «tomgangsåret» oppover.

Hei Erlend,

Ta med aksjemarkedets forventede avkastning i regnestykket(7,5% avkastning – 2,5% inflasjon – 3 % uttak til å leve av), og det holder(sannsynligvis) til evig tid. Gitt at vi ikke får en meteor i hodet, eller at Donald Trump starter en krig med Kina og legger verden i ruiner.

Hei, takk for nok eit interessant innlegg.

Så viss eg forstår deg rett så vil du satse på å eige to boliger i Oslo, ein til utleie og ein til å bu i ?

Du regner med at utgiftene dine vil bli større i framtida enn dei er no ?

Eit anna alternativ er jo å moderere målet sitt frå å kunne gå arbeidsledig resten av livet, til å jobbe deltid/50 prosent resten av livet. Det er jo det Mr. Money Moustache gjer viss eg har forstått han rett. Det er ikkje det at han ikkje jobber, han har berre valt seg ein meir meiningsfull jobb for han, som han jobber deltid i og som også er dårlegare betalt ( snekker).

***

Frå og med 67 vil du jo også få eit lite bidrag ifrå staten kvar månad i form av pensjon. Dette vil jo kunne hjelpe på kontantstrømmen.

Hei Anders,

Stemmer. Men merk:

Jeg har ingen tanker om å gå arbeidsledig når målet er nådd. Til det er jeg for glad i business – for ikke å nevne rastløs. Sitte på rævva på en strand i Thailand er ganske enkelt ikke min greie. Fuck You Money for meg handler om å ha nok penger investert til å dekke levekostnadene hvis det skulle bli nødvendig. Se det gjerne som et sikkerhetsnett til å ikke trenge og gå på tvers av egne prinsipper når det kreves.

Litt i stuss på hvorfor du ikke tenker på utbytteaksjer som potensielle pengemaskiner, men kun er opphengt i aksjefond? Et assortert utvalg av stabile utbytteaksjer vil jo kunne gi deg både verdiutvikling og løpende utbytter som vil kunne senke kapitalbehovet ditt og likevel gi deg årlige inntekter som du kan leve av. Har fått med meg at du ikke er fan av aksjeplukking, men det er ikke svart magi å finne 10-20 utbytteaksjer som vil kunne gi deg 3-4-5% i årlig utbytte samtidig som de tilsammen speiler mye av markedet.

Hei Thomas,

Jeg har ikke tid til å forvalte en portefølje med utbytteselskaper. Ellers har jeg ingen problemer med å finne et knippe selskaper som betaler 4 ish prosent årlig utbytte i dag. Få ting er enklere enn det. Å finne noen som vil fortsette å utbetale over tid derimot, det er en annen lek. Husk at SDRL i sin tid var en elsket utbyttemaskin, helt til hele næringen gikk i kjelleren. Hvem skulle trodd det for bare noen år siden?

Takk for interessant blogg. Jeg synes 3 % er ekstremt konservativt tatt i betraktning av at også 4 % er konservativt og har så vidt jeg vet historisk sett kun medført vanskeligheter der man må ta ut penger i en nedtur tidlig i livsløpet til porteføljen. Ikke dermed sagt at det er feil å jobbe ut fra en konservativ plan (det gjør jeg selv), men mest sannsynlig vil du nok ha FYM på et tidligere tidspunkt.

3 % er et mål som meget godt kan være riktig for pensjonsfond og andre institusjoner, samt enkeltpersoner som ikke har mulighet til å bidra med ytterligere kapitalinnsprøytning (typisk pensjonister som realistisk sett ikke kan jobbe lenger). Men all den tid du har tenkt å fortsette å jobbe har du en enorm fleksibilitet i forhold til aksjeporteføljen din. Hvis du skulle være uheldig og gå inn i et bear marked rett etter at du når ditt tiltenkte mål, vil du ha holding power rett og slett ved å overleve på arbeidsinntekt til ting snur. Så lenge man har denne typen fleksibilitet er det emm ikke nødvendig å legge opp til en 3 % withdrawal rate.

Hei Torgeir,

Tar det som at du liker bloggen 🙂

Jepp, 3-prosent er konservativt, men så «better safe than sorry. Samtidig er jeg enig med deg: Det vil sannsynligvis bli nok penger til å kunne leve av raskere enn jeg tror. Uavhengig av hva som skjer underveis, så skal jeg nok klare å tilpasse meg.

Hei. Tenker du noen gang på å starte egen bedrift? Du kan jo gjøre det godt på rådgivning for privatpersoner f.eks, og tjene noen penger/leve på det. Det vil jo gjøre at du styrer hverdagen din mer eller mindre, samtidig som du bygger formue som kan styrke passive inntekter. Nå vet vi jo hva det innebærer å starte en bedrift, men du virker jo til å være en som jobber godt, målrettet og er realistisk, og jeg vil tru du ikke burde ha noe problem med å få til en greie der.

Jobber med noe slikt selv, og har et opplegg jeg skal teste ut for bedrifter nå fremover. Nå gjelder det bare å komme meg ut av komfortsonen og selge. Koster meg kun 5k for etablering av bedrift + aksjeinnskudd. Alt av eventuelle tjenester jeg kan tilby for bedrifter er da penger rett inn.

Jeg gjør dette fordi jeg ser at å ha en vanlig jobb vil ta for lang tid for min del(ut ifra den informasjonen vi sitter med pr i dag), og å utfordre meg selv. Samtidig som jeg vil ha noe meningsfylt å drive med og å styre meg selv. Går det bra, kan jeg øke inntekten ganske bra, og slutte i jobben mens jeg samtidig øker formue. Går det akkurat, så kan jeg ihvertfall ha en sideinntekt ved siden av jobben og kutte ned mange år på sparingen. Går det ikke, så har jeg nesten ikke tapt noe, og har forhåpentligvis lært masse. Jeg satser selvfølgelig på første scenario.

Mvh, Thomas Andersen

Hei Thomas,

Et av målene for 2017 er å se nærmere på dette med nettbaserte forretningsmodeller. Se: https://www.finansnerden.no/seks-mal-2017-oppsummering-2016/ Dette er dog tenkt som supplement til fulltidsjobben. Har det såpass gøy hos dagens arbeidsgiver at jeg nok kommer til å bli der en stund. Ellers er jeg stor fan av bi-inntekter, som feks fra denne vesle bloggen. Så vi tenker nok ganske likt her.

Takk for nok et interessant innlegg, finansnerden. Det er mange early retirement extreme stemmer der ute, men det er få med det norske perspektivet.

Forslag til neste bloggpost: hvordan posisjonere seg i markedet for å være best rustet til å møte den nye tsunamien av teknologi som nå kommer?

Kan det f.eks. være en ide å krydre porteføljen med noen technology etf’er, eller vanguard indexfond med spesielt fokus på teknologi?

Denne artiklelen er interessant – og skremmende – lesning:

http://www.dagbladet.no/kultur/norge-star-pa-stedet-hvil-mens-verden-loper-fra-oss/67328632

Hei Klassereisen,

Hyggelig å høre at du fant skribleriet interessant, og takk for tips til innlegg 🙂 Teknologi er et litt spesielt område. De som finner på grensesprengende ting sitter gjerne ikke igjen med gevinsten. Det kommer dog gjerne «vanlige» bedrifter til nytte(tenk internet, bilen, fly, osv), som så blir mer effektive og bedrer fortjenesten sin. Har derfor ikke tenkt så mye på det, men absolutt verdt et innlegg.

Jeg går for 4% SWR! Hvis 3% swr medfører f.eks. 5 års ekstra «grind», så aksepterer jeg heller en liten risiko for at pengene ikke rekker. Men det vil man sannsynligvis kunne se ganske tidlig i «pensjonisttilværelsen», og da får jeg heller improvisere litt ved å jobbe litt deltid eller leve mer sparsommelig. Slik jeg tenker nå så blir det for dyrt å måtte sikre seg 100%.

Hei Banjosnorkel,

Evnen til å kunne tilpasse seg underveis er uvurderlig!

Eg hadde tenkt å tillate meg å legge til ein liten kommentar, som er ein slags liten kommentar til nokon av dykk andre kommentatorene.

Alle menneske har lyst på meir penger. Viss det finst ein veldig lettvint, risikofri måte å bli veldig rik på, så er det veldig sannsynleg at den metoden allereie ville ha vore kjent og utnyttet for alt det den er verdt. Følgjeleg gjer ein alltid lurt i å tenke seg om før ein bruker mange penger på ein eller annan ting som ein er sikker på vil gjere ein rik i ein fei.

Eg snakker av eigen erfaring. Eg blei betatt av Dine Pengers aksjeråd og tapte 20 000 kroner på deira aksjeråd fordi eg gløymte å ta med keisame fakta som kurtasje, skatt, forsinkelser på mine kjøp i forhold til deira kjøpt i tillegg til andre skjulte utgifter.

Hei Anders. Tror jeg har svart deg her inne en gang før, men tror ikke jeg fikk svar. Hvilken periode prøvde du dette med hvilkne summer. Jeg har og prøvd det med hell, og gjør det nå med DNB sine råd. Jeg har da hatt summer på 50000,- første gang og nå 110000,- kr pr enkeltaksje. Jeg er veldig interessert i dette caset, fordi over relativt kort tid i oppgangstider genererer det en god del mer avkastning enn indexen. DNB sin ukeportefølje kalkulerer dessuten med snittkurs frem til kl 10:00 anbefalelsesdagen i sine resultatkalkyler, så der klarer jeg fint å få aksjen til sammen kurs som de. Hør av deg om du er interessert i mer utgreiing. Jeg har «forsket» litt på det med historiske data også når det gjelder hvor mye som går til kurtasje og til «tap» ved å ikke komme seg inn til samme kurs, men du må se på det litt over tid. Enkelttilfellene gir jo kjempe hopp som feks 5% overkurs osv, men over tid er det ikke håpløst.

Hei

Takk igjen for en interresant teori.

Men har du tatt hensyn til vår særnorske formueskatt på dine utregninger ?

Hvis du klarer å oppnå en formue på 10 millioner vil du ut fra dagens satser betale rundt kr 80.000 i formueskatt hvert eneste år.

Men våre poltikere er som kjent uforutsigbare så det er helt sikkert nye skatteregler som gjelder om 10 år.

Hei Dollarglis,

Nope. Legger heller opp til en dynamisk plan – en som tilpasser seg terrenget, enn å mikroplanlegge. Formueskatt er en særnorsk greie, som straffer den som bygger formue fremfor å svi av alt på fjas. Men gudene vet hva disse politikerne kan finne på.

Hei! Fantastisk blogg!! Hva mener du om faktorfond? Jeg har lest at det har hatt suksess i USA og er nå på i startfasen i Norge. Det jeg lurer på er dine generelle betraktninger og om det eventuelt er lurt å avvente resultater før jeg eventuelt investerer noe i det ?

Hei Jarnfrid,

Ingen spesiell mening, da jeg ikke investerer i faktorfond. Har dog overvektet porteføljen min mot verdi-, små verdiselskaper og fremvoksende markeder. Ville dog ikke rørt noe fond som kan vise til historikk over flere år. Mer om faktorer – såkalt smart beta her: https://www.finansnerden.no/evaluering-av-aksjeportefoljen35-smart-beta/

Sitter i dag i følgende posisjon: Når jeg avregner mine fond, BSU og bankinnskudd opp mot resterende gjeld, så er jeg i dag gjeldfri om 3mnd sparing (150000,- unna) Det inkluderer et stort hus å bo i sentralt på landet (ca 4.000.000 pluss), en leilighet i Oslo til 3.500.000 minimum og inntekt på 9000,- i mnd etter fellesutgifter ved utleie, samt en tre år gammel bil med verdi ca 450.000 (Tesla, få løpende utgifter) Jeg har dog i dag Globale fond for ca 1000000,- og aksjer for ca 1000000,- Spørsmålet er om man (gitt høyden på børsen) skal cashe ut, sitte gjeldfri og begynne sparingen mndlig fra nå, eller fortsette med 2000000,- lånte kr i aksjemarkedet som jo til nå har vært en god strategi. God helg, og keep up the good blog work. Hva mener du?

Hei Torbjørn,

Jeg sitter i en situasjon som ligner en del på din.

Fordelen ved å cashe ut av ett høyt priset aksjemarked, må veies opp mot ulempen ved å skatte på den urealiserte gevinsten jeg regner med at du har på aksjeporteføljen din.

At børsen er høyt priset i forhold til historisk gjennomsnitt er utvilsomt. Dog kan det diskuteres om den er høyt priset i forhold til det nåværende rentenivået. Jeg regner med at du betaler litt over 2% på boliglånet ditt, og i skrivende stund har MSCI ‘s ACWI (indeksen de fleste store globale fond følger) en «earnings yield»/årlig fortjeneste etter skatt på rundt 4,5%.

Forutsetningen for at det er lurt å cashe ut av markedet nå, er at renten på lån stiger en del og at de store globale selskapene ikke klarer å veie opp for dette med en relativt stor inntjeningsvekst. Min erfaring er at det er vanskelig å spå disse faktorene, og at det derfor blir spekulativt å selge seg ut av aksjemarkedet nå. Når du i tillegg har en latent skattebyrde på aksjeporteføljen din (hvor stor avhenger av inngangsverdien din og hvor lenge du har sittet på andelene), tenker jeg at å holde på andelene er den beste strategien. Det er i hvert fall den strategien jeg selv går for.

God helg.

Har ikke voldsom gevinst, men skatten jeg evt vi skylde ligger nok på rundt 120000,- Nå kommer jo aksjekonto snart. Jeg har lignende konto hos Nordnet i dag som er et forsikringsprodukt. Dvs at når aksjekonto kommer og man kan overføre alle assets dit uten å skatte av det, så kan ikke jeg det, fordi slik kontoene hos nordnet er arrangert så er det de som eier aksjene. Det betyr at hvis jeg vil over til aksjekonto som er bedre enn nordnet konto fordi du også får RISK antakelig der, så må jeg selge meg ut uansett. Har ikke mer enn potensielt ca 15000,- i skatt i dag. Resten er i et fond som står andre steder. Får se vor lang tid det tar til aksjekonto kommer da. 1.99% nominelt på huslånet.

Jeg har kun indeksfond, og har bevisst holdt meg unna «fondskonto». Jeg har ett meget langsiktig perspektiv, og ønsket å få med meg skjermingsfradraget (som man ikke får i disse forsikringsprodukter) Venter i spenning på den varslede aksjesparekontoen som skal komme i løpet av 2017.

Hei Torbjørn,

Høres ut som du sitter godt i det. Det er vanskelig å si om vi er nær en topp eller ei. Markedet kan like gjerne fortsette å stige, som å gå hodestups ned i kjelleren. Men jeg merker meg selv at aksjemarkedet med USA i spissen er priset over historiske snitt. Anbefaler dette innlegget av Ben Carlson om det å investere i et dyrt marked: http://awealthofcommonsense.com/2014/02/worlds-worst-market-timer/ Selv har jeg i det siste prioritert nedbtaling av gjeld fremfor å pøse alt inn i aksjemarkedet. ja, litt spekulativt, men jeg synes det er viktig å ha litt kontanter i bakhånd hvis det skulle komme en kjøpsmulighet.

Har lest den markeds timer greia før. Den er fin den, og konkluderer jo med at over 30-40 år skal du gjøre mye galt for å ikke gjøre det godt. Jeg vet også at om 10år kan jeg fint være selvfinansiert, men jeg tror å mene at før jeg blir det må vi forbi neste krakk. Jeg skulle gjerne vært selvgående nå, og hvertfall innen 5år. Sitter jeg dypt inne når dette krakket kommer tar det ti år. Kunne jeg bare begynnt sånn midt i krakket, så kunne det ta endel kortere tid. Jeg er 42år i år og kan pensjonere meg når jeg er 57. Å vente til 52 og da pensjonere seg 5 år før tiden virker som en litt for snever gevinst for meg gitt at pensjonen blir mye lavere hvis jeg slutter før. Det er nesten så jeg vil «gamble» på å sitte ute av markedet og håpe på et krakk, for da å putte inn rubbel og bit etter 50%ned pg satse på at det da går på 5år, istedenfor å sitte å vente i 10år med den «minimale» gevinsten det gir. Et av tre: Jeg begynnte for sent, er for kravstor til inntekt (38000,- mnd for en familie på 4) eller sparer for lite (57% jevnt i dag). Et alternativ er jo å selge begge husenheter for å flytte inn i noe til 2,5mill som bruker mindre strøm osv. Men jeg tror vi er for glad i huset og eiendommen til det, når barna er inne i glansperioden i barndommen med skolen 50m unna og stor hage….

Det er veldig vanskelig å time markedet. I snitt kommer det et krakk hvert 7-8 år hvor børsen detter 40-50% om man ser historisk på det.

Siste krakk var i 2008-2009 i September (September-Oktober er månedene hvor der skjer flest krakk). Dette tilsier at det skal komme et krakk snart. Jeg regnet med krakket ville komme i 2014 eller 2015 og jeg solgte alt i 2013. Med andre ord har jeg gått glipp av en kjempeoppgang i i 2014-2016. Jeg tror jeg trygt kan si at jeg allerede har tapt mer på å være ute selv om markedet skulle dette 50% og jeg timet det helt perfekt. Timing er vanskeligere enn det høres ut som ettersom man heller aldri vet når det stopper. Ingen timer det helt perfekt, det er kun i ettertid man ser akkuratt når man skulle ha gått inn.

Hei Håvard,

Synd å høre at du gikk glipp av de siste års oppgang på børsene. Hver dag jeg får det for meg at markedet er dyrt, så leser jeg denne: http://awealthofcommonsense.com/2014/02/worlds-worst-market-timer/ Det er tid i markedet som virkelig teller!

Husk det skal bare falle 20 % Så må børsen slite seg opp 40 % for å komme seg oppigjen!

Noe å tenke på og trøste seg med, selv om det er en kjip sutteklut, er det bedre enn ingenting. Du kan og tenke hvis du går inn i gearede ting, så kan du tape mer enn du har råd til, Hvis du vil ha hele nerver , kan du bare sette i index så lever du vanlig, og ser på de når du skal slutte i jobben.

Hei Torbjørn,

Jeg krysser også fingrene for et skikkelig børskrakk snart! Det er den beste muligheten oss vanlige dødelige har til å slå markedet på sikt.

Kjempespennende blogg, fast leser fra i dag av. 🙂

Som du sier så er levekostnadene i Norge relativt høye; har du vurdert å flytte når du må «trigge» FYM? Altså; dersom du eier bolig(er) i Norge og flytter til et lav(ere)-kostland/område vil du ikke bare måtte ta ut mindre, men du vil også få utbetalinger fra utleie av boligen(e). Jeg vurderte seriøst å kjøpe bolig i Florida under subprimekrisen for så å leie denne ut frem til jeg selv kan gå av; da kunne jeg leie ut min bolig i Norge og bodd i Florida…

Hei,

Hyggelig å høre at du liker bloggen. Jeg kommer til å jobbe med et eller annet uansett hvor mye FYM jeg ender opp med etterhvert. Alt for mye spennende å drive med fremfor å ligge rett ut på ei strand, så vil nok ha base i Norge fremover også. Let`s face it, sand i shortsen året rundt er noe jeg nok fort blir møkk lei 😉