Aksjemarkedet har vært sprekt denne måneden mens jeg har tilbragt tiden sør for ekvator.

Aksjeporteføljen er opp fra kr 519.864,– til kr 546.340,- siden 15 juni i år. Det er en økning på kr 26.476,- inkludert fast sparing i KLP-fondene på kr 5.500,-. Justert for disse kjøpene så er porteføljen opp ca. 4% eller kr 20.976,- siden forrige porteføljeoppdatering. I tillegg til verdistigningen har jeg mottatt ca. kr 2.400,- i utbytte fra de børsnoteterte indeksfondene denne måneden. Dette er penger som foreløpig står på konto, og vil bli reinvestert ved neste korsvei.

Det er fortsatt et stykke igjen før jeg besitter fuck you money. Likevel er det hyggelig å observere fremgangen fra ingen ting til en aksjeportefølje på nærmer kr 550.000,- inklusivt utbytte for perioden. Som nevnt tidligere, så blir det lite kjøp utover fastsparing før utpå sensommeren, så fremt det ikke kommer en korreksjon. Verdimålet for juli er allerede banket ned i grusen, så jeg ser ingen grunn til å overdrive i et relativt stivt priset aksjemarked.

Tabell: Aksjeporteføljens innhold og verdier 15 juli 2016.

Aksjeverdiene stiger videre

Som i juni, så har jeg også denne perioden holdt lav aktivitet. Likevel er utviklingen i aksjeverdiene positiv, noe som jo er hyggelig. Siden 31 desember 2015 er Fuck You Money Porteføljen så er aksjeverdiene opp fra kr 436.512,- til hele kr 546.340,-. Det er en økning på kr 109.828,- eller ca. 25% når alle kjøpene for 2016 er inkludert. Dessverre er det fortsatt relativt små beløp. For eksempel er ikke kr 546.340,- verdt mer enn en personbil av nyere modell på Finn, noe som er litt deprimerende å tenke på.

Av diagrammet nedenfor ser du hvordan verdiene i porteføljen har utviklet seg siden 15 mars 2014 og frem til i dag. Ettersom aksjemarkedet har vært ganske flatt siden jeg startet i 2014 er brorparten innskutte midler.

Diagram 1: Fuck You Money Porteføljens utvikling siden 15 mars 2014 og frem til 15 juli 2016.

Indeksfondene utvikler seg fortsatt positivt

Alle indeksfond er opp siden forrige oppdatering. Best var KLP AksjeFremvoksende Markeder 2, som er opp hele 7,36% for perioden. Kanskje på tide med positiv avkastning her, ettersom fremvoksende markeder ikke har hengt med det brede markedet etter finanskrisen. Nest og tredje best er Vanguard Small-Cap Value ETF(VBR) og Vanguard Value ETF(VTV) med avkastning på henholdsvis 4,6% og 4,52% den siste måneden. Det er hyggelig å se små og store verdiselskaper hevde seg, da de som aktivaklasse har vært begredelig å eie de siste siste par-tre årene.

For en gangs skyld så er ingen fond i minus. Det er egentlig litt teit, ettersom jo høyere prisingen blir, desto lavere avkastning kan jeg forvente i tiden fremover. Jeg ber derfor fortsatt til høyere makter om at det skal komme en skikkelig korreksjon.

Diagram 2: Indeksfondenes utvikling 15 mars til 15 juli 2016(KLP AksjeGlobal Indeks 4 i oransje).

Det skjer lite med avstanden til aksjeporteføljens målbilde

Som ved siste korsvei, så gjør kjøp av fondsandeler for kr 5.500,- lite med balansen i porteføljen. Selv oppgangen i fremvoksende markeder den siste tiden endrer ikke eksponeringen til denne aktivaklassen med mer enn 1%. I det korte bilde blir det derfor mine kjøp som vil definere vesentlige endringer i porteføljens sammensetning. Neste handel på planen er kjøp av Vanguard FTSE All World ex-US Small-Cap ETF(VSS) for minst kr 25.000,-.

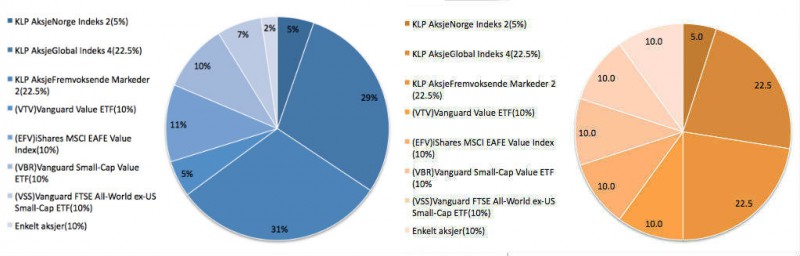

Diagram 4: Aksjeporteføljens sammensetning per 15 juni 2016 i forhold til målbildet(oransje).

Kjære lesere, hvordan har deres investeringer utviklet seg den siste måneden? Og hva tenker dere om avkastningen i aksjemarkedet i årene som kommer? Jeg ser i hvertfall selv at å forvente 8% årlig før inflasjon kan bli i overkant optimistisk.

Takk igjen for inspirerende lesning og utvikling på porteføljen!

Siden du ser at det å kunne forvente 8% årlig avkastning før inflasjon er vel optimistisk hva tenker du da å gjøre for å kompensere for dette; Øke inntekt og sparerate; kutte kostnader; mindre ferie; forlenge utsikten til å besitte Fuck you money?

Hei Mister,

Hyggelig å høre at du likte innlegget. Ja, jeg er redd 8% forventet avkastning i aksjer ikke vil være realistisk de neste 10 årene. Utfordringen ligger i at aksjer generelt, og da særlig amerikanske aksjer er stivt priset relativt til historiske snitt. Jo stivere prising, desto mindre fremtidig avkastning for investorer. For å kompensere for dette må man ganske enkelt spare enda mer penger. Eller enda bedre, tjene enda mer penger. Min favoritt dog, er å bygge opp alternative inntektsstrømmer som krever minimalt med vedlikehold av meg selv.

Kult å høre at du ikke vurderer å forskyve tidsfristen for Fuck you Money, 10 år får jaggu være lang nok ventetid!

Er det forresten sånn at du nå har solgt ut alt av Etf’er du hadde inne på aksje/fondskonto og reinvestert i dem via investeringskonto?

Hei igjen Mister,

Nei, har ikke giddet å styre med det, og har latt ETF`ene stå i fred på vanlig konto. Alt av ETF`er handles dog i dag og fremover gjennom investeringskonto pga høy utbyttegrad.

Ellers har jeg ingen planer om å skyve på målet om fuck you money innen april 2026. Faktisk synes jeg heller kr 4,1 mill er for lite, og kommer til å heve lista! Men mer om det senere.

Jeg vil si at det er umulig å si hva som vil bli gjennomsnittlig avkastning i aksjemarkedet de neste ti årene. Reversion to the mean er selvsagt én kraft, men det finnes veldig mye annet som også kan spille inn innenfor en gitt tidsperiode.

Fortsetter du å bruke value averaging eller lignende teknikker, vil du også booste avkastningen ved å utnytte svingningene i markedet.

Jeg tror ikke 8 % i gjennomsnitt er helt urealistisk, gitt at du er disiplinert og ikke finner på noe tullball på veien. ?

Jeg har DNB Norge Index, DNB Global index og Storebrand Alle markeder index. Er i pluss. Skal også kjøpe Storebrand Global Multifaktor. Så da har jeg fire fond jeg sparer i.

Med morningstar X-ray verktøyet kan du sjekke overlapp mellom ulike fond. Storebrand og DNB global indeks er veldig like. Noen spesiell grunn til at du har begge?

Storebrand Global Multifaktor er forsåget også ganske likt, bare over dobbelt så mye i forvaltningsavgift. Ikke meningen å kritisere, bare påpeker at man ikke er diverifisert bare fordi man har flere fond.

Hei igjen,

Er selv greit fornøyd med henholdsvis 3 % , 5 % og 8 % verdistigning for mine ETFer (global infrastruktur, world og emerging markets)

Hva tenker du om å investere med dollar i USA og ETF kontra å investere med NOK i USA som fond, f,eks Handelsbanken MSCI USA Index (A1 NOK)*

?

* https://www.nordnet.no/mux/web/fonder/fondfakta.html?classid=F00000VC6G

Hei Aksjepraktikanten,

Underliggende verdipapirer vil uansett være låst til USD, enten du vil eller ei, så fremt fondet du nevner ikke er valutasikret. Det er dermed et fett om et fond med amerikanske aksjer leses i USD eller NOK for oss nordboere.

Hva jeg mener om valutasikring finner du her: https://www.finansnerden.no/evaluering-av-aksjeportefoljen45-valutasikring/

NB: Leste feil Vanguard fond! Se bort fra forrige spørsmål.

Da blir mitt spørsmål heller, hva tenker du om å i det hele tatt sette penger inn i USA hvor valutaen blir dollar, kontra å investere i USA med norsk valuta. Det blir vel en differanse på 0,5 % i valutakostander + ETF forvaltningsgebyr?

Hei igjen,

Du slipper ikke unna valutaspread`en uansett. Forskjellen er at den bare ikke synes når fondet er notert i NOK.

Hei! Bloggen din gleder jeg meg alltid til å lese! Mer meningsfylt å lese i disse dager er vanskelig å finne.

Nå har jeg fulgt deg en stund, hvor jeg da ser at KOG er i din portofølje, jeg kan ikke se til å finne et sted hvor du spesifiserer hvorfor utenom at dette var for «gøy»? Er det noen grunn til at du ikke legger mer vekting på enkelt aksjer du selv har troa på enn å følge indeksfond?

Vil gjerne høre dine synspunkter! Jeg er 19, startet med aksjer dagen jeg ble 18 hehe 🙂

Hei ikkeforgammel,

KOG er ikke for gøy, men et solid investeringscase hvor jeg er inne på lang sikt. NHY og NAS derimot var kortsiktige caser hvor jeg så mulighet for raske penger.

Jeg skriver lite om enkelt aksjer, da jeg for tiden ikke ser noen gode caser. Mitt fokus her på bloggen er langsiktig formuebygging, og da er enkelt aksjer ikke noe jeg skal bruke for mye tid på. Kommer selvsagt til å skrive om det hvis jeg finner noen spennende enkelt caser. Ellers er det verdt å merke seg at enkelt aksjer ikke er noe folk flest skal drive med, da sjansen for å slå indeks på sikt er minimal. For folk flest er det bedre å fokusere på å ikke gjøre feil med fondsporteføljen, holde et fornuftig forbruk og å tjene penger når formuen skal bygges.

Kult å høre at du startet så tidlig. Stå på! Fordelen med å være interessert i enkelt aksjer er at man lærer mye om business og hvordan næringslivet fungerer. Verdifull erfaring uansett avkastning i kroner og øre.

Støtter du hypotesen om at small cap growth er the black hole of investing? Jeg ser du har bare small value is USA, men small cap blend for resten av verden.

Hadde det ikke vært mer «logisk» å eie ETFen VXF også? Altså Vanguard extended market ETF, som inneholder alle børsnoterte aksjer i USA som IKKE er i S&P500.

Hei Selters,

Vet ikke hvilken hypotese du sikter til her. Jeg overvekter små verdiselskaper, så lang det lar seg gjøre i porteføljen. mer om hvorfor her: https://www.finansnerden.no/byggeklosser-og-aktivaallokering-del-1/

Ellers ser jeg ingen grunn til å eie ETF`en so nevnes, da indeksfondet KLP Aksjeglobal Indeks 4 dekker tilstrekkelig av hva jeg ønsker å eie i US utover verdi og små selskaper. Å legge til «extended» utover hva jeg allerede eier blir å unødig komplisere porteføljen.

Men du eier us small cap blend (VSS). Er det fordi det ikke finnes noen ex us cap small value ETF?

http://www.etf.com/sections/index-investor-corner/20092-the-black-hole-of-investing.html?nopaging=1

Forfatteren av denne artikkelen, Larry Swedroe, er trolig den fremste proponenten av small cap value-investering, i hvert fall på internett, om ikke i den finansielle faglitteraturen. Han har veldig mange artikler om temaet på http://www.etf.com.

Hei Selters,

Ja, det stemmer. Gi gjerne lyd hvis du kommer over noe som inneholder Small Value ETF ex US.

Utrolig inspirerende lesning Finansnerden! Jeg lurer på om du kan dele excel arket ditt? (trenger ikke å være med reel data) Lurer også på hvor du henter diagrammet med utvikling av kursene fra.

Lykke til videre.

Hei Truls,

Hyggelig å høre at du liker blooggen.

Foreløpig har jeg ikke lagt ut excelmalen jeg bruker. Skal se hva jeg får til fremover.

Ellers er diagram for kursutvikling offentlig tilgjengelig hos Bloomberg.com. Gå til «markets» i menyen og deretter søk opp ønsket ticker/fond i søkefeltet oppe til høyre.

Hei, og takk for en glimrende blogg! Uten tvile dette stedet på nettet hvor jeg har høstet mest informasjon om aksjefond.

Men lurer på en ting som jeg ikke finner noe info om noe sted….hvor mange fond bør man egentlig ha?

Selv har jeg tre aksjefond nå, men burde jeg har mer…5-6…eller 10? Tenker litt på skatt på utbytte.

Hei Bollenerd,

Det første du bør avklare er hva du ønsker å oppnå med investeringene dine. Deretter er det hensiktsmessig å se på hvordan målet best kan nåes. Det involverer typisk å skru sammen en fondsportefølje. For de fleste holder det med et globalt indeksfond, som f.eks KLP AksjeVerden Indeks. Ønsker man mulighet til å rebalansere kan man dele opp i geografi og eventuelle faktorer. Et enkelt eksempel på en enkel portefølje med mulighet for rebalansering kan være å eie DNB GLobal Indeks(vestlige verden) og KLP AksjeFremvoksende Markeder 2. Merk at dette er 100% aksjer, og således relativt risikabelt.

Inspirerende blogg dette.

Jeg lurer på hvilke tanker du har gjort deg om «andre enden».. dvs, nedtrapping når du blir eldre? Tenker du å ha alt i fond også når du er f.eks 60+?

Hei Jonas,

Hyggelig å høre at du liker bloggen!

Holder på med et innlegg om hvorfor man bør eie obligasjoner. Der kommer jeg inn på det å ta ned risikoen ettersom man blir eldre. Stay tuned!

Hei! Takk for en knall god blogg ! Du inspirerer ! Lurte på hvilken program bruker du for å vise frem alle aksjeporteføljens målbilde?

Hei Moneytalks,

Hyggelig å høre at du liker bloggen! Jeg benytter ganske enkelt Excel til fremstilling av de diagrammene.

Hei igjen,

Planlegger du å gjøre kjøpet i Vamguard-ETFen du sier er neste kjøp ut nå (jeg vurderer det) eller vente til senere ut på sommeren?

Hei Line,

Neste kjøp i børsnoterte fond er VSS i august.

Hei, eg spare for tida lika mykje i dei tre aksjefonda DNB global indeks, KLP aksjeverdenindeks samt Storebrand indeks alle markeder. Har ca 470 000 i aksjefond men har dei siste månadane kun spart i desse 3 her med ca 1/3 på kvar av dei. Høyrest dette fornuftigt ut? Ønsker i utg. pkt å gjera ting så enkelt som muligt. Eg er 38 år gammal uten gjeld (har leilighet, så eg spare vel til litt det samme som deg) men eg ønsker ikkje så stor risiko som du tar tenkte derfor på å ha ca halvparten av pengane mine i indeksfond og den andre halvparten i banken. Klar over at eg mest sannsynlig går glipp av ein del avkastning men eg er for forsiktig av meg til å ha alt i aksjefond. Synes også det kan vera greit med ein del tilgjenngelige midla i tilfelle det kjeme ett nytt krak, eller når det kjeme rettare sakt. Men det er ein ting eg har tenkt litt på, du skrive om obligasjona og at me bør ha det, men er det noke særlig vits i , i staden for å ha pengane i banken? Mulig det er litt større avkasting med obligasjona i forhold til bank, men pengane er iverfall lettare å få tak i når dei står i banken. mvh BRNO FOX

Gjennom disse tre indeksfondene eier du de samme aksjene. Hvorfor investere i de samme aksjene i tre forskjellige fond, når ett er nok?

Hei Per Aakre,

1) Indeksfond: Hvis du ønsker å gjøre det super enkelt, holder det med KLP AkasjeVerden Indeks. Dette og Storebrand indeks er rimelig like. DNB Global Indeks er også ganske likt, men mangler fremvoksende markeder(EM). Selv ønsker jeg EM eksponering. Selv om KLP AksjeVerden Indeks og Storebrand Alle Markeder Indeks er relativt like, så veier magefølelsen i favør av KLP, da de har bedre erfaring med indeksforvaltning.

2) Vekting, aksjer: Ingen ting feil med å ha litt kontanter i bakhånd til fremtidige muligheter. Samtidig er det viktig å være klar over ens egen evne til å tolerere midlertidige svingninger i aksjemarkedet, da disse kan være brutale på kort sikt.

3) Obligasjoner: Obligasjoner(selskaps, investment grade) gir i gode tider avkastning lik god bankrente, men det er for de stormfulle nettene vi eier dem. Historien viser at det er perioder på flere tiår hvor obligasjoner har gitt bedre avkastning enn aksjer i slengen. Dette kan fint skje igjen.