Investeringsporteføljen sneiet målet på kr 650.000,- i aksjer i 2016, og jeg feirer med rosa partyhatt som straff.

Godt nyttår folkens!

Da er 2016 er unnagjort og investeringsporteføljen går rett vei. I motsetning til 2015, hvor jeg mistet en bra jobb, så landet jeg i 2016 to vanvittig morsomme jobber. Den første var i et teknologiselskap, mens den andre er den jeg har i dag. Jeg vil gå mer i dybden på året som gikk i et eget innlegg. Her skal vi først og fremst se hvordan porteføljen har utviklet seg siden i fjor.

La oss ta en titt på hvordan det gikk med investeringsporteføljen i 2016.

Nye lesere: Målet mitt er å besitte, hva jeg kaller Fuck You Money innen april 2026. Det er nå 8 år og 4 måneder igjen.

Investeringsporteføljens utvikling i 2016

Porteføljen vokste fra kr 436.512 til kr 640.378,50 i løpet av 2016. Det er en økning på kr 203.866,50, eller 46,7 % siden 31 desember 2015. I tillegg har jeg kr 3.063,- i utbetalt utbytte på kontoen, som ikke er reinvestert. Ser vi vekk i fra utbytte-kronene, så er dette kr 9.621,50 mindre enn årets mål på kr 650.000,- investert i aksjer.

Det er litt skuffende.

Av økningen på kr 203.866,50 er bare kr 153.127, 26 innskutte midler. Jeg sier «bare» fordi beløpet burde vært mye høyere siden fjorårets porteføljeoppdatering. Justert for dette er porteføljen opp kr 50.739,24 eller ca. 11,6 %. Dette er min avkastning, og må ikke blandes med fondenes avkastning. Det høres kanskje lite ut, men alt utover 8 % årlig avkastning er sjukt bra for en langsiktig investeringsportefølje. Selv storsvindleren, Bearnie Madoff lovte ikke kundene sine mer enn 10 – 12 % årlig.

Les også: Hvordan jeg investerer mine egne penger

Definisjonen av Fuck You Money må revideres

Sett i lys målene fra «min plan for økonomisk frihet«, så rekker ikke kr 640.378,8(+ kr 3.063 i utbytte) langt. For eksempel er det så vidt nok til en Tesla Model S med minste batteripakke. Ikke det at jeg skal kjøpe bil, men det er en morsomt å se hva pengene kan kjøpe.

Samtidig er målet om å ha minst kr 4,1 millioner investert i aksjer innen april 2026 for lite. Utleiebolig kommer i tillegg, men gitt utviklingen i boligprisene og forventet avkastning i aksjemarkedet, så må ting justeres. Jeg kommer tilbake til dette i et eget innlegg i løpet av januar.

Les også: Hvorfor du trenger Fuck You Money

Tabell: Investeringsporteføljens innhold og verdier per 31 desember 2016.

Aksjeverdiene vokser videre

Jeg handlet aksjefond for kr 153.127,26 i 2016. Noe mer trodde jeg ikke var nødvendig, da ting gikk på skinner. Likevel klarte jeg å bomme med noen tusen. Her har jeg ikke fulgt med i timen, og benyttet mer enn planlagt til å nedbetale boliglånet. Skal jeg peke på andre årsaker, utover sløvhet, så kan en underliggende frykt for prisingen i aksjemarkedet være grunnen.

Siden 15 mars 2014 har Fuck You Money Porteføljen steget fra kr 84.000,- til 643.441,50, inkludert utbytte. Det er en økning på kr 559.441,50 i løpet av knappe to og et halvt år. Diagrammet nedenfor viser utviklingen fra måned til måned. Av de kr 643.441,50 er alt unntatt kr 80.980,50 oppsparte midler.

Diagram 1: Fuck You Money porteføljens utvikling siden 15 mars 2014 og frem til 31 desember 2016.

Aksjefondene utvikling i 2016

I motsetning til i fjor, så har valuta hatt mindre å si for avkastningen i år. Alt er opp. Det skulle bare mangle ettersom verdensindeksen(MSCI All-Country World Index) var opp ca. 8 % målt i amerikanske dollar(USD) i 2016.

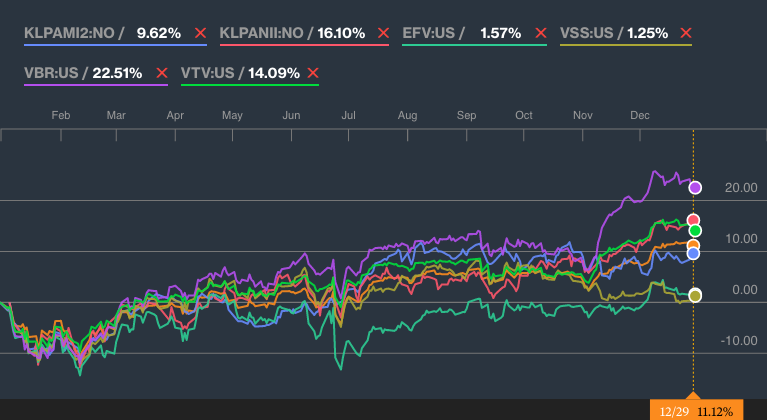

Vanguard Small-Cap Value ETF(VBR) steg hele 22,51 % i løpet av året. Det var på tide, ettersom verdiselskaper generelt har ligget bak resten av markedet siden finanskrisen. Nest og tredje best for året var KLP AksjeNorge Indeks 2 ogVanguard Value ETF(VTV), som la på seg henholdsvis 16,1 % og 14,09 %.

Dårligst og nest dårligst var iShares MSCI EAFE Value ETF(EFV) og Vanguard FTSE All-World-ex-US-Small-Cap ETF(VSS). De gav ikke mer enn henholdsvis 1,57 % og 1,25 %. Kanskje ikke rart, ettersom Europeiske aksjer generelt har gjort det elendig det siste året.

Årets lærepenge: Ikke forsøk å time aksjemarkedet

Ironisk nok har jeg vegret meg for å handle mer i VTV på grunn av prisingen i amerikanske aksjer. Den gode avkastningen her viser noe vi allerede visste. Nemlig at tilsynelatende høyt prisete aksjemarkeder fint kan stige videre i lang tid før det korrigerer. Hold deg derfor til planen, og unngå alle forsøk på å time markedet, slik jeg prøvde meg på her.

Diagram 2: Indeksfondenes utvikling 1 januar til 31 desember 2016(KLP AksjeGlobal Indeks 4 i oransje).

Aksjeporteføljens sammensetning

Fokuset på å handle børsnoterte aksjefondendret porteføljens sammensetning lite i 2016. Kanskje ikke rart, da jeg kun handlet Vanguard FTSE All-World-ex-US-Small-Cap ETF(VSS) og iShares MSCI EAFE Value ETF(EFV) for ca. kr 25.000,- hver. Det bidro til å sende porteføljen nærmere hva jeg mener er optimalt. Som du ser av kakediagrammene nedenfor, så er de børsnoterte fondene(ETF`er) omtrent der de skal ligge. Unntaket er VTV, som jeg utsatte å kjøpe, da jeg mente amerikanske aksjer var stivt priset.

Det er dermed ingen tvil om hva som står øverst på handlelisten min for 2017.

Diagram: Aksjeporteføljens sammensetning per 31.12.2016(blå) og målbildet(oransje)

Kjære lesere, hvordan gikk det med deres investeringer i 2016? Og hva tenker dere om prisingen i amerikanske aksjer?

Hei, har du kjøpt deg utleiebolig ? Kor mange utleieboliger har du planer om å kjøpe ?

Eg kom fram at du årleg i snitt hadde spart 191 000 kroner. Det er sykt bra.

***

I året som har gått har eg kjøpt meg ein utleiebolig, slik at eg no eier to boliger. På det noverande tidspunktet leier eg ut båe to. Eg har spurt banken om meir lån til ein tredje, men dei sa nei.

***

Eg har prøvd å følgje eit value averaging investeringsprinsipp slik du har skissert. Så eg har investert omtrent 10 000 kroner i månaden, der noko er henta frå min lønning og andre ting er henta frå boligkreditt.

***

I løpet av omtrent to år har gjennomsnittet av fonda mine steget med omtrent 10 prosent tilsaman på to år. Det synes eg er litt dårleg. Pr idag investerer eg berre i indeksfond og obligasjonsfond, men tidlegare investerte eg også i aktive aksjefond. Eg har lese at aktive aksjefond berre har flaks når dei slår indeksen, men det er følelsesmessig vanskeleg å handle på dette når til dømes DNB Teknologi har gått opp 30 prosent tilsaman på dei to siste åra.

***

Eg passer også på å alltid fylle opp min BSU konto. Eg har sett litt på IPS konto, men slik eg forstår det så lønner det seg ikkje å ha ein slik konto. Stemmer det ?

Hei Anders,

Høres ut som du har en grei plan der selv.

Jeg har ikke kjøpt meg utleiebolig, men har en 2-roms jeg vurderer å beholde. Forholdet mellom salgsprisen og potensielle leieinntekter er dog så skrudd for tiden, at jeg sannsynligvis selger. Man ser det på de lave leieprisene i Oslo. Er overkapasitet med utleieboliger her i hovedstaden.

Når det gjelder IPS, så er det vel hovedsakelig lønnsomt for selvstendig næringsdrivende. Jeg har ikke giddet å regne på det selv, men ser Hallgeir fra Luksusfellen stadig er ute og fraråder folk å benytte produktet. Du finner litt fakta om IPS her: http://www.altomfond.no/Fondshandboken/Hvordan_spare_smart+/Unnga_fallgruvene_i_pensjonssparing/ Mange fallgruver, så unngår produktet selv.

Det er fantastisk å se at det faktisk finnes noen som mener det samme som meg om boligprisene vs leieprisene i euforien og støyen som pågår i dag. Det virker som om alt blir kjøpt med bakgrunn i at «prisene skal stige», og ikke hvordan det ligger an i økonomien ved kjøpstidspunktet.

Jeg har ikke oversikt over oslo markedet, men her i Vestfold opplever jeg over 20 år ROI på utleie. Det kan man ikke si er veldig bra. Spesielt ikke når det ikke er regnet med vedlikehold og andre utgifter(renter hvis man ikke casher ut boligen), da kommer nok ROI langt over 20 år.

Enig i at boligmarkedet er overpriset på dagens nivåer. Likevel er det få aktivklasser som gir god direkteavkastning i dagens lavrenteklima. S&P 500 har i skrivende stund en p/e på 26.20, og dermed en direkteavkastning et stykke under 4%. Det er vel omtrent det samme som på en sentralt beliggende 2-roms i Oslo.

Poenget mitt er altså ikke at man skal løpe og kjøpe eiendom, men snarere at det er mye som er «overpriset» med de lave rentene vi ser i dag. Rentene er historisk lave og da gir det kanskje ikke så mye mening å sammenligne direkteavkastningen i dag, med en fortid da rentene var mye høyere enn de er i dag.

Anbefaler å kjøpe utleiebolig i Lillestrøm området. Har en 3 roms, kjøpt for 2,45 som jeg leier ut for 13 000 i mnd (lave felleskost på 2k i mnd også). Og en 2 roms nybygg kjøpt for 1,90, som kan leies ut for 10 000 i mnd når den er ferdigstilt i 2018 (1,1k i felleskost). Det gir en yield på 6,3% før utgifter.

Dette går rette veien, må jeg si!

Kjøper du snart VTV, eller venter du på at prisingen skal bli bedre?

Når kjøpte du VBR første gang? Det er nok mange small cap value tiltere som syntes det var på tide med et godt år.

Jeg kjøpe for noen uker siden SPDR MSCI Europe Small Cap Value Weighted UCITS ETF. Sikler litt på VBR og VSS også, men kjedelig (for meg) at det fondet gikk så mye i fjor, da.

Hei Selters,

Kjøper VTV ila. jan/feb. I hvert fall ikke før Donald Trump er tatt i ed som president. Tror jeg kjøpte VBR tilbake i 2015, og sist i fjor. Value generelt har gjort det dårlig siden fianskrisen, så på tide med litt fart her. Spørs om det lønner seg å vente på at ting skal bli billigere, men det finner vi ut av etterhvert.

Hei, takket være denne informasjonsrike nettsiden din finansnerden begynte jeg nylig å spare i KLP´s billige indexfond. Ser for meg at dette kan spare meg for mye penger fremover. Hva slags fond er det du har under «annet» i porteføljen din? Hva tenker du om bransjefond som Holberg triton og DNB nordic tecnology?

Hilsen ivrig leser

Hei Ivrig leser,

Hyggelig å høre at du liker bloggen! I annet delen ligger det et par aktivt forvaltede aksjefond. Bransjefond er høy risiko, og bør ikke kjøpes uten grunn. Ønsker man overvekt mot en viss sektor, så kan bransjefond være rett for den jobben. Bare husk at bransjer kan bli utradert over tid. Ellers tenker jeg lite om Triton og DNB Teknologi. Vet at sist nevnte forvaltes av vanvittig dyktige mennesker, men det bør i så fall passe inn porteføljen din.

Gratulerer med et godt år og takk for en interessant blogg som endelig motiverte meg også til å begynne med litt fondssparing. Takket være deg (vel, du har en god del av æren, i hvert fall) har jeg fått 100 000 inn i indeksfond i løpet av året, i tillegg til BSU og nedbetaling av huslån. 🙂

Noe jeg har lurt på: I og med at jeg forstår at du er et sted i første halvdel av 30-årene, er det ikke rimelig å forvente at det vil dukke opp både kone/samboer, barn, bil, rekkehus mv. i den ikke så fjerne fremtiden? Hvordan ser du for deg at dette vil påvirke målene dine? Dette er jo pengesluk, om man skal være kynisk, og det kan jo tenkes at en eventuell frøken ønsker en annen allokering av pengene mellom konsum/investering? 🙂

Det kan jeg svare på, Anders. Det scenariet du regner opp vil etter all sannsynlighet bety en forlengelse av oppsparingstiden med 10-20 år avhengig av hva slags partner og hvor mange barn/biler/hunder etc. Unntaket er hvis Finansnerden finner seg en Finansnerdinne. Da kan de jo dele på kostnadene og gi hverandre vind i seilene.

Ikke bare vil kostnadene til akseptabel livsstil gå opp når man blir flere, men man skal også finansiere flere liv enn før med sparepengene etter at man slutter å jobbe. Nordavind fra alle kanter, der altså 🙂

Det fine er jo at man får noe for alle de penga 😉

Hilsen en som har gjort akkurat det du beskriver. Nå sparer jeg 12,4 % av netto lønn. Uten familien kunne jeg selvsagt spart mye mer, men jeg hadde likevel vært fattigere.

✌️️

Hei Anders,

Drit bra, stå på! Satser på en fornuftig frøken, som klarer å tjene penger på egen hånd. Dette handler om å ha felles verdisett. Rekkehus skal jeg aldri ha, da det er håpløst dyrt og slitsomt å vedlikeholde. Synes det er viktig å bo i nærheten av jobben fordi jeg hater å pendle. Livskvalitet er for meg å ikke måtte stampe i kø, etc hver eneste dag. Jeg kommer derfor til å prioritere å bo godt og sentrumsnært. Dette med hus, etc synes jeg er noe styr. Bil kjøper jeg ikke før behovet dukker opp.

Synes du har gjort det bra, jeg! Særlig med tanke på at du selv ikke var særlig begeistret for året så langt en del måneder tilbake. Det viktigste er dog at du er klar over og åpen overfor deg selv (og, som en bonus, for oss lesere) med ting du burde ha gjort bedre.

Takk for fabelaktig blogg!

I likhet med Anders over her lurer også jeg på hva du tenker om supersparing og investering når pengeslukene barn/samboer/kone kanskje en dag dukker opp. Selv tror jeg partner kan synes det ok eller tilogmed kjempebra og synge same visa, men så var det disse fremtidige barna, da, som skal på trening lang unna og ha iPad og nye sko…

Venter spent på din refleksjon! 🙂

Hei Mikal,

Hyggelig å høre!

Jeg lever ganske godt. Mye av pengene jeg investerer er penger folk flest bruker til å betale renter og avdrag på boliglån.

Ellers, som jeg skrev til Anders nedenfor: «Satser på en fornuftig frøken, som klarer å tjene penger på egen hånd. Dette handler om å ha felles verdisett. Rekkehus skal jeg aldri ha, da det er håpløst dyrt og slitsomt å vedlikeholde. Synes det er viktig å bo i nærheten av jobben fordi jeg hater å pendle. Livskvalitet er for meg å ikke måtte stampe i kø, etc hver eneste dag. Jeg kommer derfor til å prioritere å bo godt og sentrumsnært. Dette med hus, etc synes jeg er noe styr. Bil kjøper jeg ikke før behovet dukker opp.»

Hei,

Fin økning – grattis!

Og ikke minst godt nytt år 🙂

Jeg begynte å lese litt på nettstedet ditt ifjor, og jeg har fulgt noen av rådene i forhold til indeksfond, samt at jeg er nesten helt kurert for lotto-spill 😀

Har aldri vært noen storspiller, og det er veldig sant at man kan spille hele livet uten noen gevinst av betydning.

Det går raskt noen tusen hvis man ‘bare’ kjøper 5-ukeskupong gjennom hele året.

Så takker for mange inspirerende og interessante innlegg om å ta grep om sin finansielle fremtid! (den mest interessante bloggen i 2016!)

Jeg vet du ikke rådgir direkte om hva eller hvilke aksjer og fond man skal investere i, men du viser hva du selv har i porteføljen. Hvis jeg har forstått rett?!

Så hvis det var deg som plutselig satt uventet med 1.5 mill. kroner på bok, hva ville du gjort?

Har tenkt at det kunne brukes som midler til en utleieboliger, men så tenker jeg:

Er det smart å bare sette alt i forskjellige aksjefond med lave kostnader, og bare glemme dem i et tiår eller to? (er rundt 40 nå)

Ønsker egentlig ikke å bruke så mye tid på investeringene (alt er relativt), og det gjelder da også hva det innebærer å ‘drifte’ en utleiebolig.

Ønsker alle et innbringende år!

Først gratulerer. Jeg synes du gjør det bra. Du har skapt ca 600000,- på et par år med innskudd og avkastning, mest innskudd. Du er jo ennå ung.

Har selv en leiebolig som jeg gjerne skulle solgt sjøl, men for min del hvor verdien har gått fra 1.000.000 til 3-3.500.000 kr så vil det innebære så mye skatt at det blir antakelig bare dumt. For deg er det nok anderledes da du har bodd i den.

Når det gjelder sparing med kone og barn er jeg helt uenig i at det nødvendighvis må koste noe mer. Man deler jo på masse av utgiftene som hus og bil og andre ting. Klart finner du en golddigger blir det tungt…… Barna har du mye gratis moro med. Brukte sjøl hele helga på skøyter med mine, forrige helg gikk til legobygging. Du må bare lære de fra bunnen av at livet ikke er å dra på tusenfryd å spise dårlig overpriset mat. Forøvrig kjøpte jeg brukte skøyter til 100kr til dattera, og hun er strålende fornøyd med det. Sparer sjøl 57% av familieinntekten med to barn, kone og en Tesla i garasjen til eksempel, dog er det utenom uforutsette utgifter til husvedlikehold eller nedskrivning av verdien på bilen, men håper og satser på at den vi har holder til vi har nok penger. For deg er det jo også ikke så farlig om det kommer et skikkelig krakk siden du er såpass mange år fra målet. Nei dette går nok bra Finansnerden. Det eneste jeg hadde vurdert er å ha deler av porteføljen (når den er stor nok til at kurtasje er neglisjerbart) i enkeltaksjer, handlet på råd fra feks Dine Penger. Det har vist seg å slå indexen rått over tid, i flere tiår. Rentesrente effekten av denne meravkastningen er formidabel!! Grunnen til at du ikke kan få denne avkastningen i et fond er at de blir for store. DVS når de skal handle en enkeltaksje, særlig de små, og har 50mill av gangen å investere ville de presset prisen opp. Det gjør ikke du med feks 100.000 pr aksje du investerer i. Lykke til videre.

Torbjørn, når du tenker på DP råd, mener du Dnb eller Delphi sine råd? Eller en miks?

Du handler alltid dagen etter mailen blir sendt ut?

Begge har vel historisk vært bra. Delphi sine best over tid (den store forskjellen ligger i de små tallene som har akkumulert seg over 30år tror jeg). I år har de vært like bra, og ikke noe nevneverdig bedre enn index, men det er i bratte oppgangstider 2011-2014 feks de virkelig gjør det MYE bedre enn index. I litt mer rufsete tider utgjør de ikke alltid så stor forskjell, men se på utviklingen fra blad nr 1 2014- nr 1 2015. Da gikk vel indexen 5% fra 550ish til 574ish mens både Delphi og DNB gjorde 50% nesten. Har gjort noen undersøkelser sjøl som viser at du må påregne et årlig tap på 2-10% (snitt 5,5%) av avkastningen pga at kursene ofte går opp på kjøp og ned på salg dagen etter anbefaling, men dette er værst i gode oppgangstider, og da spiller det mindre rolle, og det er ikke nok til å ødelegge meravkastningen de har vist til nå. Skal du unngå at kurtasje skal ødelegge for mye bør du handle for en 50000,- pr aksje. Da utgjør kurtasjen ca 1% tap av avkastningen på et år. Les også nr 1 2014 hvis du vil ha litt mer innsikt i den problematikken jeg tar opp ovenfor :-).

Takk for svar.

Handler du etter DP nå, evt hvilke brukte du? Dnb el Delphi?

Handler du alltid etter børsåpning eller venter du til ut på dagen?

Har du sett på andre alternativer som for eks. pareto el dnb ukes aksjer?

Jeg er ikke helt enig når dere vurderer boligmarkedet lenger opp, men jeg lar det ligge. Det jeg stusser på er «Årets lærepenge: Ikke forsøk å time aksjemarkedet», så trodde jeg at du vurderte deg selv som en investor? Burde du ikke da vurdere om markedet er overpriset eller ikke? Altså stating the obvious, men måtte bare kommentere det siden du har linker til Graham osv. Det handler jo ikke om å time markedet, men å se om kjøpet er verdt det eller ikke? Jeg synes personlig at nesten alt ser veldig dyrt ut nå uansett hvilken indeks jeg skjeler mot.

Artig lesning igjen forøvrig. Keep it going.

Det er utrolig spennende å følge deg.

Jeg planlegger å investere i indeksfond selv, men ser at du skriver litt om prising i aksjemarkedet.

Dette har gjort at jeg sitter på gjerdet og venter på korrigering før jeg setter inn pengene mine.

Er dette dumt?

Når vil du anbefale at jeg begynner sparing i indeks? Har satt av ca 50k som jeg ønsker å starte investeringen med.

Hei Jonas,

Ja, det er dumt. Den beste dagen å starte fondssparingen var i går. Den nest beste dagen er i dag. Bare å sette i gang ASAP! Tid i markedet er hva som har mest å si for hvor mye penger du vil sitte igjen med.

Hei, meget interessant blogg. Har vært en del innom her og tenkte jeg kunne dele litt om mine investeringer.

Jeg har 3stk utleieboliger i innlandet. Kjøpte den første i 2012, neste i 2014 og siste i 2016. Har mulighet til å kjøpe en til men velger å avstå dette per nå. Er ikke komfortabel med for mye lån. Har tidligere fokusert på nedbetaling av lån 100%, sitter nå med ca 55% belåning på leilighetene og huset jeg bor i. Som jeg synes er et komfortabelt nivå om det skulle gå nedover.

Har nå begynt med fondssparing av 3 årsaker. Lav rente, fordeling av investeringene og forhåpentligvis øke verdien av pengene slik at nedbetalingstiden på lånet forkortes.

Fondene jeg har, med hovedvekt i Aksjeglobal, er følgende.

KLP Aksjeglobal index 4

KLP AksjeUSA index 4

KLP AksjeAsia index 4

KLP AksjeEuropa index 4

Foretrekker valutasikrede fond da valutasvingninger er en uønsket variabel for meg.

Planen min er å bli økonomisk uavhengig innen jeg er 40 (om 8 år). Det vil si å være gjeldsfri, si opp jobben og leve av utleieinntektene. Men som noen andre skriver, målet kan endres med livssituasjonen.

Lykke til videre!

Mvh

Morten

Vi velger alle våre liv. Jeg mener det faller for sin egen urimelighet at det er mulig å spare like mye hvis man går fra å være enslig, og overt til å bli en familie. Kravene til bolig, bil, matbudsjett, fritidsaktiviteter og ferier blir noe helt annet enn før. Vi kjøper også brukt og går i skogen, men barna skal ha hvert sitt soverom og det er ikke lenger et alternativ å klare seg uten bil. Eller et «mobilt pengeseddelforbrenningsanlegg» som du også kan kalle den.

Besparelsene du får ved at to stykker (som er sparsommelige i utgangspunktet(?) deler på felleskostnader er ikke i nærheten av å kompensere dette, i mitt liv i hvert fall.

To personer med litt over gj.sn. Inntekter (2×600 000 Kr, to-tre barn ) og for eksempel 3 000 000 i gjeld skal være ekstremt sparsommelige hvis de skal klare å investere mer enn 10-15 % i aksjer samtidig som de betjener rentene og betaler ned boliglånet på, la oss si, 25 år. De fleste sparer mindre!

Har men vesentlig høyere inntekt eller lavere gjeld, eller fører en radikalt alternativ livsstil, er det selvsagt annerledes.

Alt godt

– og godt jobba til Finansnerden for både sparedisiplin og blogg! .

Statistisk best dagen etter ja. Glemte det.

Hei, og godt nyttår ! Siden jeg er litt opp i åra og har hatt store oppturer og nedturer på aksjer,bolig og valuta bl.a. Må huske som er gjentatt til det kjedsommelige, men som er like aktuelt. Det er ingenting som vokser inn i himmelen! Hvis vi ser på de som vi blir likere og likere

USA , så ett foredrag av Reich nærmeste øk rådgiver til president Clinton. Han sa at i krisen på slutten av 80 tallet, var det på håret at de greide å redde USAs økonomi ! Hadde de ikke skutt inn så mye $,da hadde det vært for sent, det var som store konsern falt som dominobrikker.

Hadde det samme skjedd i dag, når det er belånt tre ganger så mye som den gang, hadde det vært umulig å gjøre de oppkjøpene, da hadde USA blitt ett u land over natten, og det hadde jo spredd seg globalt. Synes det er som å balansere på en knivsegg, når vi ser på dagens lånefinansierte galopp. Leste i DN at store deler av huseierne i Norge, ville slitt hardt med 3 % økning i boliglånet, hva hvis det hadde steget m 7 % hvilket er lite historisk. Det må da være noen fornuftige sjeler som ser at vi lever på en lånefinansiert ballong,men vi er så sammenvevd økonomisk, men en dag sprekker den! Synes EU spesielt, med redning av Deutsche bank, nei grav deg ned Torstein, før man trenger en trillebår m tusenlapper til en gravstein. Du må skrive noen trøstens ord, at nei det er ikke så ille! Ha-ha

Er og skeptisk til dagens aksjemarkedene generelt sett om dagen sånn at det er sagt, men nå er vi inne på timing da…….

Hei,

Jeg har i likhet med deg vurdert å beholde 2-romsen. Det høres jo flott ut og det er noe alle rundt meg mener bør være en god deal..men har tatt frem kalkulatoren og det beste jeg kan håpe på er 13k i mnd i leieinntekter..med 2k i avgifter og fellesutgifter sitter jeg igjen med 11k som skal skattes av. Så i beste fall får jeg leiligheten til å generere 100k i året. Taksten er på 2,7mill, det gir fattige 3,7% avkastning i året dersom den hadde vært helt nedbetalt..noe den ikke er. Legger man til litt lånekostnader, vedlikehold og tar høyde for utleie 10/12mnd så rakner det totalt for min logiske hjernehalvdel ihvertfall.. Vurderer du det annerledes?

Hei Thomas,

Nei, utleiebolig ser ut som dårlig butikk om dagen. Kostnadene og lave leiepriser gjør det hele miserabelt. Foretrekker aksjer inntil videre.

Se mitt regnestykke fra i 2015 her: https://www.finansnerden.no/er-det-lurt-a-beholde-2-roms-leiligheten-til-utleie/

Hva bruker du i diagram 2?

Hei Nissen,

Diagram fra bloomberg.com.

Veldig informativ blogg du har her, og tipsene er mangfoldige og gode! Har du noen tips til hva fremtidige studenter burde fokusere på? Personlig har jeg fylt opp fjorårets BSU, og dette er førsteprioritet i år også. Men etter dette……Jeg har valgt å investere årlig overskudd i et solid indeksfond fra KLP, som har gitt positiv avkasting. Noen forslag til forholdet mellom BSU, aksjefond, og bufferkonto i bank? Burde man selge aksjer ved endt utdanning? Merk at jeg begynner på en master neste år, og tidsrammen er lang nok med tanke på aksjeinvestering. Jeg innser at dette ikke er ditt hovedområdet, men hadde vert morsomt å høre hva du mener, da du er hakket mer kompetent enn «gutta» på investering og privatøkonomi 🙂

Hei Studenten,

Hyggelig å høre at du liker bloggen. Som student bør du 1) investere i din egen kompetanse og sørge for å være attraktiv fremtidig arbeidsgiver evt. egen bedrift(mange jobber vil forsvinne i tiden fremover og arbeidsmarkedet er knallhardt. X-faktor er nøkkelen), 2) fylle opp BSU, 3) starte langsiktig sparing i et globalt aksjefond. Tid i markedet er hva som gjelder når det gjelder aksjer, så du bør derfor komme i gang ASAP. Samtidig må du ha et mål for aksjesparingen. Om det er økonomisk frihet eller et hus på rivieraen som pensjonist, er ikke så nøye. Det som er viktig er at du vet hvor aksesparingen skal ta deg. For mål kortere enn 7-10 år bør du holde deg bankkonto eller kombinasjonsfond med lav aksjeandel.